बैंकले बचतकर्ताको निक्षेप त्यसै थन्क्याएर राख्दैन, त्यसलाई उत्पादनशील कामका लागि ऋणका रूपमा परिचालन गर्छ। ऋणीले आफ्नो काम गरेर तिर्ने साँवा ब्याजले बैंकिङ प्रणालीको रकम परिचालनको वित्तीय चक्र चल्छ।

औपचारिक वित्तीय संयन्त्रको विश्वासमा टेवा पुर्याउँदै बचतकर्ताको निक्षेप लिएर वित्तीय स्रोतको अभावमा खुम्चिएका विभिन्न आर्थिक क्रियाकलापहरुलाई चलायमान हुन सघाउँछ। अन्तर्निहित जोखिम न्यूनीकरणका सम्भावित विकल्पहरु अवलम्बन गर्दै प्रचलित नियामकीय दायराभित्र रहेर संकलित वित्तीय स्रोत परिचालन गर्दै अर्थतन्त्रको मेरुदण्डका रूपमा बैंकिङ स्थापित भएको हुन्छ।

वासलातमा देखिने दायित्वतर्फको निक्षेपमा अधिकेन्द्रिता तथा सम्पत्तितर्फ कर्जा सापटमा देखिने अधिकेन्द्रिताले पनि बैंकिङमा विश्वासको विनिमयको औचित्यलाई झनै स्पष्ट पार्छ।

बैंकिङमा निक्षेपका कारणले लागतको ठूलो हिस्सा भित्रिइरहेको हुन्छ भने कर्जा परिचालनमार्फत आम्दानीको ठूलो हिस्सा आकर्षित हुन्छ। यसरी आम्दानी र लागत बीचमा उचित तालमेल मिलाएर निक्षेप संकलन तथा कर्जा परिचालन दुवैलाई एक निर्दिष्ट परिधिभित्र राख्नका लागि बैंकिङमा ब्याजदर अन्तरको नियमन समेत गरिएको हुन्छ। नेपालमा वाणिज्य बैंकहरुले यस्तो ब्याजदर अन्तर ४.२ प्रतिशतभन्दा अधिक कायम गर्न पाउँदैनन्।

ब्याजको आश्वासनसहित संकलित निक्षेपमा प्रस्तावित योजना अनुसारको ब्याजदर तथा समयावधिमा प्रचलित स्रोत करकट्टीसहित बैंकहरुले सम्बन्धित निक्षेपकर्ताको खातामा रकम उपलब्ध गराउनुपर्ने अनिवार्यता रहँदा कर्जाका सम्झौताअनुसार बैंकमा रकम जम्मा हुँदा मात्रै आम्दानी भन्न पाउछन्। यसरी हेर्दा बैंकहरुले निक्षेप खर्चहरु जसरी पनि बहन गर्नै पर्छ तर आम्दानीहरु अनिश्चित हुने परिस्थिति रहने देखिन्छ। अपेक्षित आम्दानीको अनिश्चितता हुने कारणले नै कर्जा परिचालनका प्रत्येक विकल्पहरुलाई विभिन्न किसिमका बहुआयामिक विश्लेषण, अनुसन्धान तथा न्यूनीकरणका सम्भावित उपायहरुमार्फत केलाउने गरिन्छ।

कर्जा प्रवाह केवल निक्षेपको पर्याप्तता तथा ऋणीको अब्बलताको आधारमा मात्रै नभएर बैंकमा कायम रहेको बासेलको सिद्धान्त अनुरुपको पुँजीकोष समेतमा आधारित रहनुपर्ने विश्वव्यापी प्रावधानले अन्तर्निहित संवेदनशीलतालाई झनै प्रष्ट पार्दछ। यसै सन्दर्भमा नेपाली बैंकिङमा कार्यान्वयनमा रहेका कर्जा वर्गीकरण, कर्जा नोक्सानी जगेडा तथा प्रकाशनमा ल्याइएका कुल तथा खुद निष्क्रिय कर्जा प्रतिशत आदि का अन्तर्यहरुमा आधारित रहेर ‘के बैंकिङमा निष्क्रिय कर्जाको प्रतिकूलता बढेको हो त?’ भन्ने सवालमा वित्तीय रिपोर्टका आधारमा विश्लेषणको प्रयत्न गरिएको छ ।

कर्जा वर्गीकरणका विद्यमान प्रावधानहरु

बैंकिङमा कर्जा प्रवाह गर्दा ऋणीसँग गरेका सम्झौताका आधारमा साँवा तथा ब्याज भुक्तानीमा देखिने प्रवृत्तिहरुलाई भाखा नाघेको अवधिका आधारमा वर्गीकरण गर्नुपर्ने प्रावधानहरु छन्। यसरी वर्गीकृत गरिएका कर्जा रकमहरुलाई समूह अनुसारका निर्दिष्ट कर्जा नोक्सानी जगेडा प्रतिशतका आधारमा गणना गरि बैंकको कुल कर्जा नोक्सानीको रकम निर्धारण हुने गर्दछ।

यस्तो जगेडा रकम बैंकहरुको नाफा नोक्सान हिसाबमा समेत प्रतिविम्बित हुने हुँदा कर्जा नोक्सानी बढ्दा नाफा घट्छ भने कर्जा नोक्सान घट्दा नाफा बढ्ने प्रवृत्तिहरु सृजना हुन्छन्। नेपालमा वर्तमान समयमा कायम रहेको कर्जा वर्गीकरण तथा कर्जा नोक्सानीका व्यवस्थाहरुलाई यसरी संक्षिप्त रूपमा बुझ्न सकिन्छ।

| कर्जा वर्गीकरण समूह | भुक्तानी भाखा नाघेको अवधि | कर्जा नोक्सानी जगेडा |

| असल | भाखा ननाघेको र एक महिनासम्म भाखा नाघेका कर्जाहरु. | १.२५ प्रतिशत |

| सूक्ष्म निगरानी | एक महिनादेखि ३ महिनासम्म भाखा नाघेका कर्जाहरु | ५ प्रतिशत |

| कमसल | ३ देखि ६ महिनासम्म भाखा नाघेका कर्जाहरु | २५ प्रतिशत |

| शंकास्पद | ६ देखि एक वर्षसम्म भाखा नाघेका कर्जाहरु | ५० प्रतिशत |

| खराब | एक वर्षभन्दा बढी अवधिले भाखा नाघेका कर्जाहरु | १०० प्रतिशत |

माथिका व्यवस्थाहरु बाहेक पनि कर्जा पुनर्तालिकीकरण तथा पुनर्संरचनाअन्तर्गत बैंकहरुले कर्जा नोक्सानी जगेडा गर्नुपर्ने प्रावधानहरु छन् भने नीतिगत स्पष्टताका लागि प्रत्येक समूहअन्तर्गत पनि अन्य अनेकन प्रावधानहरु राखिएका छन्। बैंकहरुबाट ऋण लिएर तोकिएको भाखाभित्र साँवा तथा ब्याज नतिर्ने ऋणीहरुलाई विभिन्न प्रावधानका परिधिभित्र रहेर नियतपूर्वक ऋण नतिर्ने ऋणी र परिस्थितिवश ऋण नतिर्ने ऋणीहरु भनेर समेत वर्गीकरण गर्नुपर्ने प्रावधानहरु छन् भने एकल ऋणी कर्जा सीमा, कर्जा असुली, कर्जा सूचना, कालोसूची लगायतका अनेकन व्यवस्था पनि कार्यान्वयनमा छन्।

माथिको तालिकामा देखाइएका असल र सूक्ष्म निगरानी समूहमा वर्गीकृत कर्जाहरुलाई बैंकिङमा सक्रिय कर्जाका रूपमा लेखांकन गर्ने गरिन्छ भने अन्य समूहमा वर्गीकृत कर्जाहरुलाई निष्क्रिय कर्जाअन्तर्गत राखिन्छ। त्यसैगरि सक्रिय कर्जाका लागि गरिएका कर्जा नोक्सानी जगेडाहरुलाई सामान्य कर्जा नोक्सानी जगेडा भन्ने गरिन्छ भने निष्क्रिय कर्जाका लागि गरिएका नोक्सानी व्यवस्थालाई विशेष कर्जा नोक्सानी जगेडाका रुपमा लेखांकन गरिन्छ।

यस्ता विद्यमान प्रावधानहरुको पूर्णरुपमा कार्यान्वयन भए नभएको यकिन गर्न बैंकहरुका संचालक समिति तथा व्यवस्थापनले धितो मूल्यांकनकर्ताहरुको प्रतिवेदन, ऋणीहरु सम्बन्धित लेखा परीक्षकहरुका प्रतिवेदन, धितो तथा व्यवसायको प्रत्यक्ष अनुगमन, जोखिम विश्लेषणसहितको बहुतहमा विस्तारित कर्जा स्वीकार पद्धतिको अवलम्बन, आन्तरिक लेखा परीक्षण तथा बाह्य लेखा परीक्षण जस्ता अनेकन गतिविधिहरुमार्फत निरन्तररूपमा सूक्ष्म निगरानी गरिरहेको हुन्छ।

त्यसैगरि नियामक निकायले पनि समय समयमा बैंकहरुको कर्जा स्वीकार, अनुगमन, असुली तथा विद्यमान प्रावधानहरुको अनुपालनको अवस्थालाई सुनिश्चित गर्न कार्यालयमा नै गएर होस वा प्रतिवेदनहरुको अध्ययन गर्दै बैंकिङ गतिविधिहरुमा सूक्ष्मरूपमा निगरानी राख्ने तथा समय समयमा व्यवस्थापन तथा संचालन समिति समेतलाई सुसूचित गराइरहेको हुन्छ।

केही बैंकहरुलाई विद्यमान अनुपालनको परिधिहरुमा पनि छिद्रहरु खोज्दै व्यावसायिकता विस्तार गरेको आरोप लाग्ने गरे तापनि विभिन्न पक्षहरुबाट नियमितरूपमा गरिने निगरानी तथा त्रैमासिकरुपमा गर्नुपर्ने वित्तीय विवरणहरुको प्रकाशनको अनिवार्यता समेतलाई ध्यानमा राखेर विश्लेषण गर्दा पनि प्रचलित नियामकीय दायराभन्दा बाहिर गएर बैंकिङमा व्यावसायिकता विकास एवं विस्तार गर्न त्यति सहज देखिँदैन।

औपचारिक वित्तीय संयन्त्रमा सर्वसाधारणको विश्वासमा कमी ल्याउने तथा अनौपचारिक वित्तीय प्रणालीको विकासमा उद्दत केही निहित स्वार्थहरुबाट परिचालित गतिविधिहरुका पछि लाग्ने हो भने पक्कै पनि पछि लाग्ने मान्छे बिग्रन्छ, बैंकहरु पनि बिग्रन बेर लगाउँदैन।

कुल निष्क्रिय कर्जाको निर्धारण

ऋणीहरुले बैंकसँग गरेका सम्झौताअनुसार कर्जाका साँवा तथा ब्याज रकमहरु भुक्तानी नगरी ३ महिना भन्दा बढीले भाखा नाघी कमसल, शंकास्पद तथा खराब कर्जा समूहमा वर्गीकरण भएका कर्जाहरुको योगफललाई कुल निष्क्रिय कर्जा भन्ने गरिन्छ।

यस्ता वर्गमा परेका कर्जाहरुका लागि अधिक कर्जा नोक्सानी जगेडा राख्नु पर्दा बैंकहरुको मुनाफादायकता पनि खुम्चने गर्दछ भने उच्च निष्क्रिय कर्जाको आकारले बैंकहरुको कर्जा–माग विश्लेषणमा समेत प्रश्न चिन्ह खडा गर्ने गर्दछ। बैंकिङमा कुल कर्जामा निष्क्रिय कर्जाको अनुपात ५ प्रतिशतभन्दा अधिक हुनुलाई अस्वस्थकर रूपमा लिई विभिन्न किसिमका नीतिगत बन्देजहरु समेत लगाइएका छन्। बैकिङमा गरिने निष्क्रिय कर्जा निर्धारणलाई सांकेतिकरूपमा तलको उदाहरणबाट सजिलै बुझ्न सकिन्छ।

मानौं कुनै बैंकले २ अर्ब ५२ करोड ५७ लाख रुपैयाँ बराबरको कर्जाको पोर्टफोलियो लिएर बसेको छ। जसमा असल, सूक्ष्म निगरानी, कमसल, शंकास्पद तथा खराब समूहमा जाने कर्जाको भार क्रमिकरुपमा ८०, १५.२५, २.५, १.५, ०.७५ प्रतिशत छ भने त्यस्तो बैंकको कर्जा नोक्सानी व्यवस्था तथा निष्क्रिय कर्जा प्रतिशतलाई संक्षिप्तरुपमा निम्नानुसार गर्ने गरिन्छ।

| कर्जा समूह | कर्जा रकम | कर्जा नोक्सानी व्यवस्था प्रतिशत | कर्जा नोक्सानी जगेडा रकम |

| असल | २,०२०,५६०,००० | १.२५ | २५,२५७,००० |

| सूक्ष्म निगरानी | ३८५,१६९,२५० | ५.०० | १९,२५८,४६३ |

| कमसल | ६३,१४२,५०० | २५.०० | १५,७८५,६२५ |

| शंकास्पद | ३७,८८५,५०० | ५०.०० | १८,९४२,७५० |

| खराब | १८,९४२,७५० | १००.०० | १८,९४२,७५० |

| (क)कुल कर्जा | २,५२५,७००,००० | कुल कर्जा नोक्सानी व्यवस्था रकम | ९८,१८६,५८८ |

| (ख)कुल निष्क्रिय कर्जा रकम | ११९,९७०,७५० | (कमसल, शंकास्पद तथा खराब कर्जा रकमको योगफल) | |

| निष्क्रिय कर्जा प्रतिशत | ४.७५ | (कुल निष्क्रिय कर्जा/कुल कर्जा) |

प्रवाहित कर्जाहरुमा बक्यौता भुक्तानीको विलम्बताबाट सृजना हुनसक्ने कर्जा भुक्तानी जोखिमलाई व्यवस्थापन गर्नकै लागि कर्जा नोक्सानी जगेडा कोष समानान्तररूपमा खडा हुने भएकाले केही कर्जाहरुमा प्रतिकूलता देखिँदा वा निष्क्रियता आउँदा मुनाफादायिकतामा तलमाथि हुन सक्ने भए पनि बैंकहरुमा तुरुन्तै समस्या आइहाल्दैन।

औपचारिक वित्तीय संयन्त्रमा सर्वसाधारणको विश्वासमा कमी ल्याउने तथा अनौपचारिक वित्तीय प्रणालीको विकासमा उद्दत केही निहित स्वार्थहरुबाट परिचालित गतिविधिहरुका पछि लाग्ने हो भने पक्कै पनि पछि लाग्ने मान्छे बिग्रन्छ, बैंकहरु पनि बिग्रन बेर लगाउँदैन।

त्यसैले सर्वसाधारणले बजारमा देखिने बैंकिङविरुद्धका हल्लाहरुको वास्तविकता यकिन नगरी सतही विश्लेषणका आधारमा बैंकको कर्जा नतिर्नु, निक्षेप झिक्नु, बैंकविरुद्ध मोर्चाबन्दी गर्नु आदि गर्दा बैंकिङमा साँच्चिकै प्रतिकूलता निम्तन सक्ने भएकाले यसतर्फ सजग रहनु अत्यन्तै जरुरी छ।

खुद निष्क्रिय कर्जा निर्धारण

विगतमा कुल निष्क्रिय कर्जा अनुपात प्रकाशन गर्दै आई रहेकोमा गत पुस मसान्तको वाणिज्य बैंकहरुको प्रमुख वित्तीय सूचकहरु प्रकाशित गर्दा खुद निष्क्रिय कर्जा प्रतिशत (नेट एनपीएल) समेत समावेश गरिएबाट बैकिङ बजारमा नयाँ तरंग उत्पन्न भएको छ।

सामान्यरुपमा बुझ्दा, बैंकहरुको कुल निष्क्रिय कर्जा रकम बाट निष्क्रिय कर्जाहरुमा गरिएका कर्जा नोक्सानी जगेडा रकमको योगफल घटाइ शेष रहने रकमलाई तत्कालिन समयमा कायम रहेको कुल कर्जा रकमले भाग गर्दा, खुद निष्क्रिय कर्जाको प्रतिशत निर्धारण हुन्छ।

वास्तवमा निष्क्रिय कर्जाबापत कर्जा नोक्सानी छुट्याइ जगेडा गरिसकेपछि पनि पुन कुल निष्क्रिय कर्जालाई नै आधार मानेर मानकका रूपमा हेर्दा बैंकहरुको निष्क्रिय कर्जा प्रतिशत पनि अधिक हुने र मुनाफादायकतामा पनि ह्रास आइ दोहोरो मार उत्पन्न हुने कुरा समेत लाई मध्यनजर गर्दै पछिल्लो समयमा खुद निष्क्रिय कर्जा सूचकसमेत निर्धारण भएको देखिन्छ।

बैंकिङमा गरिने खुद निष्क्रिय कर्जा निर्धारणलाई सांकेतिकरूपमा तलको उदाहरणबाट सजिलै बुझ्न सकिन्छ। अब यदि माथिको आँकडामा नै खुद निष्क्रिय कर्जा गणना गर्ने हो भने निम्नानुसारको अवस्था देखिन सक्छ।

| (क) कर्जा रकम | २,५२५,७००,००० | |

| (ख) कुल निष्क्रिय कर्जा रकम | ११९,९७०,७५० | |

| (ग) निष्क्रिय कर्जा रकममा गरिएको कर्जा नोक्सानी | ५३,६७१,१२५ | कमसल, शंकास्पद तथा खराब कर्जाको कर्जा नोक्सानी जगेडा रकम |

| (घ) खुद निष्क्रिय कर्जा रकम | ६६,२९९,६२५ | ख-ग |

| खुद कर्जा नोक्सानी अनुपात | २.६३ प्रतिशत | घ-क |

यसरी हेर्दा कुल र खुद निष्क्रिय कर्जा प्रतिशतमा उल्लेख्यरूपमा फरक आउने देखिन्छ जसलाई निष्क्रिय कर्जाहरुमा गरिएको कर्जा नोक्सानी जगेडा कोषको समायोजनले प्रमुख कारक रूपमा काम गर्छ। वर्तमान समयमा निष्क्रिय कर्जाको प्रतिशत उच्च रहेका तर प्रत्यासित कर्जा नोक्सानी जगेडा यथेष्ठ मात्रामा राखेका बैंकहरुमा कायम हुन आउने न्यून खुद निष्क्रिय कर्जा सूचकले सम्बन्धित संस्थामा अन्तर्निहित निष्क्रिय कर्जाले निम्त्याउने प्रतिकूलता सहन गर्न सक्ने अब्बलतालाई दर्शाएको देखिन्छ।

कुल तथा खुद निष्क्रिय कर्जाको पछिल्लो अवस्था

चालु आर्थिक वर्षको माघ मसान्तसम्ममा बैंक तथा वित्तीय संस्थाहरुबाट निजी क्षेत्रमा प्रवाहित कर्जा रु. १९७ अर्ब २१ करोड बढी ४.१ प्रतिशतको वृद्धि कायम भएको देखिन्छ। प्रवाहित कुल कर्जामा ११.६ प्रतिशत चालु सम्पत्ति (कृषि तथा गैरकृषिजन्य वस्तु) सुरक्षणको रुपमा कायम छ भने घरजग्गा धितो सुरक्षणले ६७.६ प्रतिशत हिस्सा ओगटेको छ।

बैंकहरुको ब्याजदरमा उल्लेख्यरुपमा कटौती आउँदासमेत अपेक्षितरुपमा कर्जाको माग नहुँदा एकातिर लगानीयोग्य रकम थुप्रिरहेको छ भने अर्कोतिर विप्रेषणमा देखिएको वृद्धिसँगै निक्षेप बढ्दा पनि कर्जा प्रवाह सुस्त छ।

त्यसैगरि नेपाली वाणिज्य बैंकिङमा गत माघ मसान्तसम्ममा कुल कर्जामा ४.२६ प्रतिशतको कर्जा नोक्सानी जगेडा कायम भएको देखिन्छ। अपेक्षाकृतरूपमा भाखा नाघेका कर्जा असुली नहुँदा वाणिज्य बैंकहरुको समग्र निष्क्रिय कर्जा ३.७३ प्रतिशत कायम हुन पुगेको छ। गत पुस मसान्तमा प्रकाशित खुद निष्क्रिय कर्जाको अवस्था हेर्दा वाणिज्य बैंकहरुको समग्र खुद निष्क्रिय कर्जा १.१३ प्रतिशत मात्रै रहेको देखिन्छ।

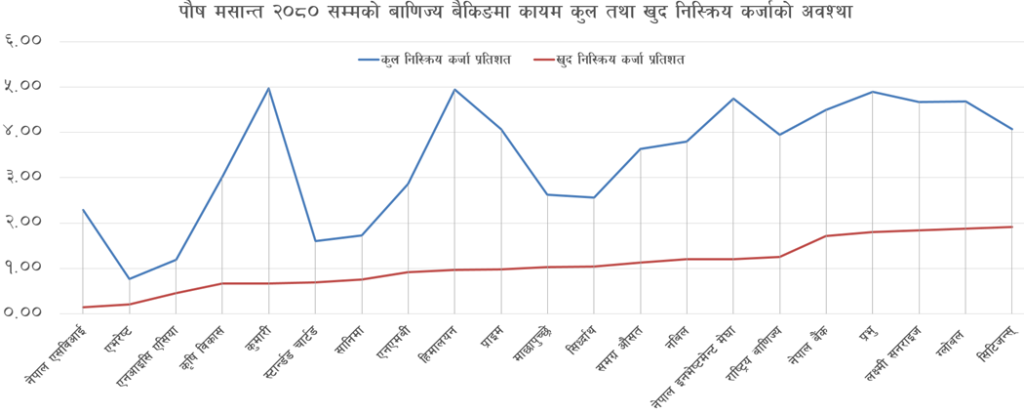

नेपालमा संचालित वाणिज्य बैंकहरुमा देखिएका पछिल्ला निष्क्रिय कर्जाका प्रवृत्तिहरुलाई तलको ग्राफमा स्पष्ट रूपमा देख्न सकिन्छ।

माथिको ग्राफमा हेर्दा ११ वटा वाणिज्य बैंकहरुको कुल निष्क्रिय कर्जा प्रतिशत समग्र औसत भन्दा अधिक छ भने १२ वटा बैंकहरुको खुद निष्क्रिय कर्जा समग्र औसत भन्दा कम छ। कुल निष्क्रिय कर्जाको सूचकलाई आधार मानेर विश्लेषण गर्दा बैंकहरुको कर्जा असुलीको प्रतिकूलतालाई सजिलै अनुमान लगाउन सकिन्छ भने खुद निष्क्रिय कर्जा सूचकका आधारमा हेर्दा बैंकहरु निष्क्रिय कर्जा व्यवस्थापनका पर्याप्त मात्रामा प्रतिकूलता बहन गर्न सक्ने क्षमता रहेको सजिलै बुझ्न सकिन्छ।

अन्तर्राष्ट्रिय मुद्रा कोषको फाइनान्सियल साउण्डनेस रिपोर्टलाई हेर्दा संसारका केही देशको पछिल्लो कुल निष्क्रिय कर्जा प्रतिशत यस प्रकार देखिन्छ।

| देश | कुल निष्क्रिय कर्जा प्रतिशत | कैफियत |

| भारत | ४.०९ | २०२३ दोस्रो त्रैमास |

| अमेरिका | ०.७४ | २०२३ दोस्रो त्रैमास |

| स्पेन | ३.०२ | २०२३ दोस्रो त्रैमास |

| ग्रीस | ७.५४ | २०२३ दोस्रो त्रैमास |

| रसिया | ५.३३ | २०२३ दोस्रो त्रैमास |

| डेनमार्क | ०.९७ | २०२३ दोस्रो त्रैमास |

| चीन | १.६ | २०२३ डिसेम्बर |

नेपालका वाणिज्य बैंकहरुमा कायम रहेको ३.७३ प्रतिशतको कुल निष्क्रिय कर्जा प्रतिशतलाई माथि उल्लेखित प्रतिशतहरुसँग तुलना गर्दा समेत नेपाली बैकिङ एकदमै कमजोर छैन भन्ने स्पष्ट हुन्छ। अझै परम्परागत धितो सुरक्षणमा आधारित रहेकै हुनाले विश्वका कतिपय राष्ट्रहरु भन्दा नेपाली बैंकिङ बलियो रहेको समेत प्रतिवेदनबाट प्रष्टिन्छ, जसलाई औसत २ प्रतिशतभन्दा कम रहेको खुद निष्क्रिय कर्जाको आँकडाले झनै स्पष्ट बनाएको देखिन्छ।

समग्रमा हेर्दा चाहे कुल होस् वा खुद होस् कर्जा निष्क्रियताका आधारमा नेपाली बैंकिङमा अधिक प्रतिकूलताहरु देखिँदैन।

जबसम्म बैंकहरुले निक्षेप तथा अन्य प्रकारका खर्चहरुको व्यवस्थापन आफ्नो व्यावसायिक आम्दानीबाट गर्न सक्छन् तबसम्म एउटा सन्तुलन बनिराख्छ।

तैपनि जरुरी छ सतर्कता

जबसम्म बैंकहरुले निक्षेप तथा अन्य प्रकारका खर्चहरुको व्यवस्थापन आफ्नो व्यावसायिक आम्दानीबाट गर्न सक्छन् तबसम्म एउटा सन्तुलन बनिराख्छ। तर, जब खर्च व्यवस्थापनका लागि स्रोतका रूपमा संकलित निक्षेप तथा पुँजी परिचालित हुने अवस्था बन्छ, त्यसपछि भने प्रतिकूलताको क्रमिकता आरम्भ भएर प्रणालीगत जोखिम समेत सृजना हुन सक्छ।

केही व्यक्तिले निहित स्वार्थका लागि गलत अभ्यास गर्न सक्ने सम्भावनाहरुलाई पूर्णरुपमा नकार्न नसकिए पनि त्यसैका आधारमा समग्र बैंकिङमा सर्वसाधारणको विश्वासमा आँच आउने खालका अर्नगल प्रचारहरु गर्नु, औपचारिक वित्तीय प्रणालीका विरुद्धमा जानु पक्कै पनि निन्दनीय छ। वर्तमान समयमा कायम रहेका कर्जाका निष्क्रियताभन्दा पनि बैंकिङविरुद्ध गरिने क्रियाकलापहरुको प्रभाव अधिक रहन सक्ने भएकाले यसतर्फ समयमै सर्तक रहनु अत्यन्तै जरुरी छ।

तरलतामा देखिएको सहजता, अल्पकालीन तथा दीर्घकालीन ब्याजदरहरुमा कटौती देखिएको विद्यमान अवस्थालाई अवसरको रुपमा सदुपयोग गर्दै आन्तरिक उत्पादन अभिवृद्धि, रोजगारी सिर्जना र उद्यमशीलता विकासमा बढी योगदान पुर्याउने क्षेत्रहरुतर्फ बैंकहरुले कर्जा विस्तार गर्न सक्दा मात्रै समग्र अर्थतन्त्र चलायमान हुन सक्ने देखिन्छ।

जसबाट बैंकिङमा विद्यमान परिस्थितिजन्य कारणबाट सृजना भएको निष्क्रिय कर्जा रकम पुनः सक्रिय कर्जामा रुपान्तरण हुन गई विद्यमान निष्क्रिय कर्जाका प्रतिकूल सूचकमा क्रमिकरुपमा सुधार आएर बैकिङमा सबलता सृजना हुने देखिन्छ। पछिल्लो समयमा अनुसन्धानको निष्कर्ष नै नआउदै बैंक तथा बैंकमा कार्यरत कर्मचारीहरुलाई लक्षित गर्दै गरिएका प्रतिकूल प्रचारहरुले बैंकिङमा सम्बद्ध जनशक्तिमा कर्जा प्रवाहमा उदासीनतासमेत आउन सक्ने भएकाले यसतर्फ हामी सबैको ध्यान पुग्न अत्यन्तै आवश्यक छ।

समग्रमा विद्यमान नियमनको कार्यान्वयन, प्रकाशित सूचकहरु तथा अन्य देशहरु समेतमा देखिएका निष्क्रिय कर्जा सम्बन्धी आँकडाहरुको तुलना समेतको आधारमा विश्लेषण गर्दा पक्कै पनि नेपाली बैंकिङमा विद्यमान परिस्थितिका कारणले निष्क्रिय कर्जामा केही बढोत्तरी देखिए पनि खुद निष्क्रिय कर्जा सूचकलाई मध्यनजर गर्दा प्रतिकूलता लक्षित सम्भावित जगेडाको पर्याप्तताका कारणले प्रतिकूलताका त्रासदीहरु चर्चामा आए झैं भयावह अवस्थामा रहेको देखिँदैन।

त्यसैले बजारमा व्याप्त बैंकिङविरुद्धका अफवाहहरुलाई प्रमाणित तथ्यहरुले प्रतिस्थापित गर्दै समग्र आर्थिक क्रियाकलापहरु चलायमान बनाउन तथा औपचारिक वित्तीय प्रणालीको प्रवर्द्धनका लागि सबै सचेत नागरिकहरुको एकजुट हुनु पर्ने देखिन्छ।

(उल्लिखित विचारहरु लेखकका निजी भएकाले आबद्ध संस्थाको प्रतिनिधित्व गर्दैनन्)