काठमाडौं। दुई वर्षअघि नेपाल बीमा प्राधिकरणले बीमा कम्पनीको पुँजी बढाएर मर्जर तथा प्राप्तिको नीति लियो। प्राधिकरणले कम्पनीहरुको वित्तीय अवस्था बलियो बनाएर प्रतिस्पर्धा गर्न यस्तो नीति लिएको दाबी गरेको थियो। तर, मर्जरपछि पनि कम्पनीहरुको वित्तीय अवस्था सन्तोषजनक छैन। व्यवसाय बढ्नुपर्नेमा झन् घटेको छ। आर्थिक गतिविधिमा आएको संकुचनका कारण बीमा कम्पनीको व्यवसाय पनि खुम्चिएको छ।

यसै सन्दर्भमा सगरमाथा लुम्बिनी (सलिको) इन्स्याोरेन्सका प्रमुख कार्यकारी अधिकृत चंकी क्षत्रीलाई बिजमाण्डूका सुनिल कुँवरले सोधे – पछिल्लो एक/डेढ वर्षदेखि अर्थतन्त्रमा सुस्तता छ। वित्तीय क्षेत्र त्यसबाट अछुतो हुने कुरै भएन। बीमा कम्पनीहरुको पनि व्यापार खुम्चिएको देखिन्छ। यसलाई कसरी हेर्नु भएको छ?

अर्थतन्त्रमा नेपाल मात्रै नभएर विश्वभर नै समस्या छ। यो सुस्तताको मुख्य कारण कोभिड-१९ को परावर्तन हो। त्यहीँबाट सुरु भएको हो। नेपालको सन्दर्भमा त्यो समयमा बजार खुला छोड्दा अर्थतन्त्र बुम भएको थियो। त्यसपछि हाम्रो विकास खर्च, आयात निर्यात,आर्थित गतिविधि लगायतमा सुस्तता देखियो।

अहिले बैंक तथा वित्तीय संस्थामा लगानीयोग्य रकम पर्याप्त छ। तर, लगानी भएको देखिँदैन। बिजनेस सुस्त हुँदा त्यसको समग्र ‘चेन इफेक्ट’ सबैतिर देखिएको हो। जसबाट बीमा क्षेत्र टाढा हुने कुरै भएन।

बीमा कम्पनी भनेको वित्तीय सुरक्षा दिने संस्था हो। जलवायु परिवर्तन, प्राकृतिक विपत्ति, दुर्घटना लगायतका कारणबाट हुने क्षतिमा दिने वित्तीय सुरक्षा। तर, देशमा लगानी छैन। अर्थतन्त्र नै सुस्त छ। आर्थिक गतिविधि चलायमान बनेको छैन भने सुरक्षा केको लागि गर्ने भन्ने हुन्छ। त्यही कारण बिजनेस घटेको हो।

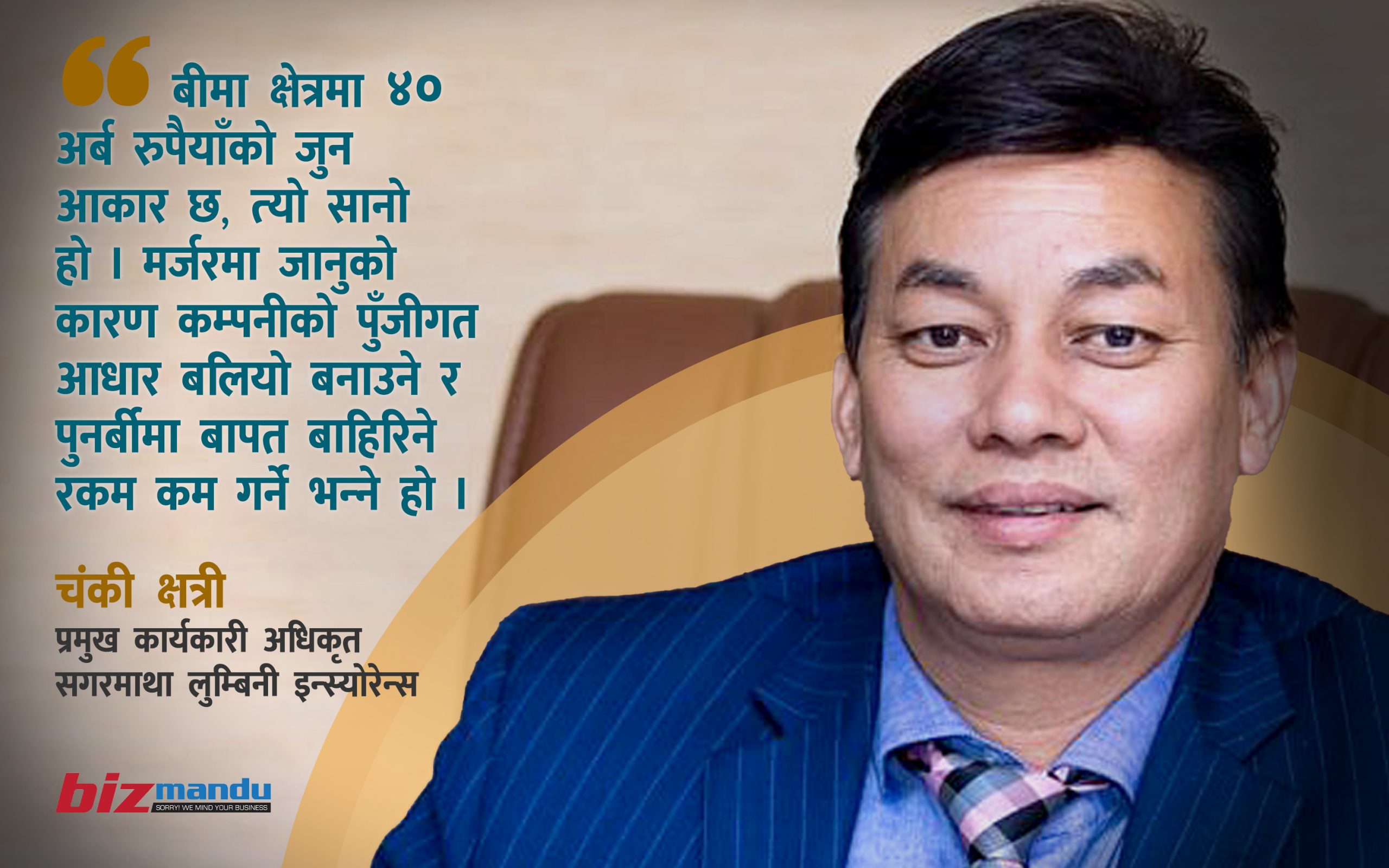

बीमा क्षेत्रमा ४० अर्ब रुपैयाँको जुन आकार छ, त्यो सानो हो। मर्जरमा जानुको कारण कम्पनीको पुँजीगत आधार बलियो बनाउने र पुनर्बीमा वापत बाहिरिने रकम कम गर्ने भन्ने हो।

अर्थतन्त्र र बीमा कम्पनीकै व्यवसाय पनि अहिलेको अवस्थामा आइपुग्नुको कोभिड-१९ मात्रै कारण हो कि अरु पनि छन्?

बीमा कम्पनी वा अरुकै हकमा पनि कोभिड-१९ पछि वान टाइम रिभाइभ गरिरहेका थियौं। त्यसपछि उत्पादन, वितरण डाउन भयो। निर्जीवन बीमामा सबैभन्दा ठूलो बिजनेस भनेको गाडीको हो। त्यत्ति बेला एलसी, आयात निर्यात बन्द हुँदा सामुन्द्रिक बीमा भएन। विकास खर्चमा सरकारको नयाँ लगानी पनि बढेन।

काम गरेको रकम भुक्तानी नपाएको निर्माण व्यवसायीको गुनासो छ। त्यसले निर्माण क्षेत्र पनि अघि बढ्न नसकेको देखिन्छ। समग्रमा त्यसकै असर पनि देखिएको हो।

वित्तीय लागत घटाएर कम्पनी बलियो बनाउन बीमा प्राधिकरणले पुँजी बढाउने निर्णय गर्यो। डेढ दर्जन बीमा कम्पनी मर्जरमा गए। यसै सिलसिलामा तत्कालिन सगरमाथा र लुम्बिनी इन्स्योरेन्स कम्पनी मर्जर भएर सलिको बन्यो। लागत घटाएर कम्पनी बलियो बनाउने प्राधिकरणको ‘लजिक’ ले कतिको काम गर्यो?

कुनै पनि व्यवस्थापन वा संस्थाको लागत घटाउन सकियो भने नाफा बढाउन सकिन्छ भन्ने बेग्लै पाटो हो। जुन नियमित प्रक्रिया हो। कहिले बढ्न पनि सक्छ घट्न पनि।

त्योभन्दा पनि बीमा क्षेत्रमा ४० अर्ब रुपैयाँको जुन आकार छ, त्यो सानो हो। मर्जरमा जानुको कारण कम्पनीको पुँजीगत आधार बलियो बनाउने र पुनर्बीमा वापत बाहिरिने रकम कम गर्ने भन्ने हो।

कम्पनीको संख्या धेरै भयो भनेर मर्जर गरियो। तर, मर्जरमा गएर संख्या घटे पनि आर्थिक गतिविधि, विकासका काम बढ्न नसक्दा बीमाको आकार बढ्न सकेन। यही कारणले कम्पनीहरु मर्जरमा गए पनि सिनर्जी देखिन नसकेको हो।

आर्थिक गतिविधि र त्यसको आकार छिटो वृद्धि भए मर्जरको सिनर्जी देखिन्छ। अहिले कम्पनीले गरिसकेको लगानीलाई सुरक्षा दिनुपर्ने हिसाबले काम गरिरहेका छन्। तर, जुन प्रकारको वृद्धि हुनुपर्ने हो त्यो भएको छैन।

अहिलेको अवस्थामा सिनर्जी देखाउन गाह्रो काम छ। जबसम्म आर्थिक गतिविधि, पूर्वाधार विकास र सरकारले गर्ने खर्च द्रुत गतिमा हुँदैन तबसम्म बीमा व्यवसायले फड्को मार्ने काममा पनि ब्रेक लाग्ने देखिन्छ।

मर्जर तथा एक्विजिसनले कम्पनीको पुँजी वृद्धि भयो। अझै पनि कतिपय कम्पनीले पुँजी पुर्याउन सकेका छैनन्। त्यो अर्को पाटो रह्यो। तर, कम्पनीको पुँजी वृद्धि हुँदा व्यापार बढ्नुपर्ने हो, त्यो देखिएन। पुँजी बढाएर मात्रै व्यवसाय बढाउन सकिन्छ भन्ने नियामकको सोचले पनि भूमिका खेलेको देखिन्छ कि मर्जरको सिनर्जी प्राप्त नभएरै हो?

पुँजी बढाएर व्यवसायको आकार बढ्ने होइन। व्यवसाय बढ्न अर्थतन्त्र नै चलायमान हुनुपर्छ। अर्थतन्त्र चलायमान भइसकेपछि निर्जीवन बीमा कम्पनीहरुले पनि पुनर्बीमा गर्नुपर्ने जोखिम बहन क्षमता बढाउँथ्ये। बीमा कम्पनीहरुले पुरै पुनर्बीमा व्यवसायमा भर पर्नुपर्ने अवस्था नहुँदा त्यसले प्रतिफल पनि बढाउँथ्यो भन्ने हो।

त्यसको ‘सिनर्जी इफेक्ट’को रुपमा दाबी अनुपात कम भएपछि न नाफा हुने हो। तर, पुँजी बढ्यो भनेर पुनर्बीमा नगरेरै सबै जोखिम आफैंले राख्न पनि मिल्दैन।

कम्पनीको मर्जर तथा एक्वजिसनकै विषयलाई फेरि जोडौं। फरक ‘कल्चर’मा हिंडिरहेका संस्था, बिजनेस र कर्मचारीलाई एक ठाउँमा ल्याएर संस्था अघि बढाउने आफैंमा गाह्रो काम पनि हो। कतिपय इन्स्योरेन्समा त्यसका बाछिटाहरु पनि देखिन्छन्। जस्तो कि समानान्तर व्यवस्थापन चलिरहेका। यसलाई तपाईले कसरी ‘म्यानेज’ गर्नुभयो?

मर्जर तथा एक्विजीसनको कुरा गर्दा कम्पनी वा व्यवस्थापनले आ-आफ्ना तौरतरिकाबाट काम गरिरहेका हुन्छन्। पक्कै पनि दुई संस्था वा व्यवस्थापन एकै ठाउँमा आउँदा मानव संशाधन, व्यवस्थापन र काम गर्ने तरिका फरक हुन्छ। यसलाई मिलाउने गाह्रो कुरा पनि हो।

हाम्रो सन्दर्भमा कम्पनीहरु मर्जरमा गएपछि कसरी अघि बढ्ने भन्ने रणनीतिक योजना बनाएर अघि बढयौं। त्यही कारण समस्या आएन। तर, बिजनेसको आकार बढाउन चुनौतीपूर्ण छ। सँगै मर्जरको सिनर्जी पनि ल्याउनुपर्ने छ।

बजारमा अहिले प्रतिस्पर्धा पनि बढेको छ। व्यापार गर्दा सबैभन्दा पहिलो प्राथमिकता जहिले पनि ग्राहक सन्तुष्टि हुनुपर्छ। त्यसपछि मात्रै नाफा हो। पछिल्लो समय केही अस्वस्थ प्रतिस्पर्धाले बजारमा मर्जरमा नगएकाहरुलाई पनि असन्तुलन बनाएको छ।

मर्जरमा गएकाहरु मिल्नेबित्तिकै उनीहरुको बिजनेस केही धेरै देखिने भयो। नेपालको जोखिम बढ्दै गएको छ। पुनर्बीमा कम्पनीहरु यहाँ आउनै खोज्दैनन्। उनीहरुले दिने कमिसनमा पनि धेरै फेरबदल भइसकेको छ। यसले बीमा कम्पनीको पुनर्बीमा वापत प्राप्त हुने आय पनि घटेको छ। अर्कोतिर बैंकको ब्याज घटिरहेको छ।

यसकारण अहिलेको अवस्थामा सिनर्जी देखाउन गाह्रो काम छ। जबसम्म आर्थिक गतिविधि, पूर्वाधार विकास र सरकारले गर्ने खर्च द्रुत गतिमा हुँदैन तबसम्म बीमा व्यवसायले फड्को मार्ने काममा पनि ब्रेक लाग्ने देखिन्छ।

कुनै दाबी परे पुनर्बीमाबाट रिकभरी हुन पनि उत्तिकै जरुरी हुन्छ। प्रिमियम पनि कम लिने, पुनर्बीमा पनि कम पर्यो भने त्योबेला दाबी भुक्तानी गर्न गाह्रो हुन्छ। त्यसपछि कम्पनी नै घाटामा जाने अवस्था आउँछ।

बजारमा प्रतिस्पर्धा छ। प्लेयरहरु बढेका छन्। त्यसअनुसार व्यवासायको दायरा विस्तार हुन सकेको छैन। व्यवसाय विस्तारमा सलिको इन्स्योरेन्सले कसरी रणनीति बनाइरहेको छ?

पहिलेदेखि नै हाम्रो लक्ष्य दुरदराज र ग्रामीण क्षेत्र हुनुपर्छ भन्ने थियो। त्यहीअनुसारको व्यवसाय विस्तारमा कम्पनीको सञ्जाल छ। सानो व्यवसाय पनि त्यत्तिकै ‘फोकस’ गरेर जानुपर्छ भन्ने नीतिका कारण अहिले पनि काम गर्न सहज भएको छ।

ग्राहकको सन्तुष्टि नै हाम्रो मुख्य लक्ष्य हो। दाबी पर्नेबित्तिकै छिटो र सहज रुपमा भुक्तानी दिनुपर्छ भन्ने हो। त्यही कारण मैले करिअर सुरु गर्दा जोडिएका हाम्रा ग्राहकहरु अहिलेसम्म पनि निरन्तर छन्।

दाबी पर्नासाथ कुनै हिचकिचाहट बिना जुन कम्पनीले छिटो भुक्तानी गर्छ ग्राहक त्यहीँ धेरै आउने न हो। गुणस्तरको कुरा मुख्य हो। कसैले सस्तो कुरा दिन्छ भने पक्कै पनि त्यहाँ केही छ भन्ने हुन्छ। त्यसले संस्थालाई अस्वस्थ प्रतिस्पर्धासँग पनि जोड्छ। प्रिमियम बढी होला। तर, प्रिमियम घटाएर जब बीमा गर्छन् भने त्यहाँ केही शंका रहन्छ।

सेवाको गुणस्तर र ग्राहक सन्तुष्टिको कुरा छँदैछ। व्यवसायिक प्रतिस्पर्धा पनि बढेको छ। बिजनेस बढ्न सकेको छैन पनि भन्नुभयो। यस्तो अवस्थामा सेयरधनीको पनि अपेक्षा होला। त्यसलाई पूरा गनुपर्ने चुनौती कतिको छ?

पुरानो ट्रेन्ड हेर्दा एकदमै राम्रो ‘स्टेकहोल्डर रिटर्न’ दिएको हो। ग्राहकलाई सन्तुष्ट पनि पारेका छौं, सेयरधनीको प्रतिफल पनि राम्रो छ। तर, अहिले ग्राहक सेवा र सन्तुष्टि पहिलो छनोट हो। यसलाई निरन्तरता दिएर सुधार गर्दै लगेका छौं।

अहिलेको बिजनेस र आर्थिक चुनौतीका कारण कम्पनीले सेयर धनीलाई पहिलेको जस्तो प्रतिफल दिन नसकिरहेका हौं। पहिले ‘सिंगल डिजिट’ भन्ने देखेकै थिएनौं। अहिले कति कम्पनीले लाभांश दिन नसक्दा पनि हामीले ५ प्रतिशत दिने घोषणा गरेका छौं।

तर, अहिलेको अवस्थामा ‘करेक्सन’ हुँदै गएपछि अर्को आर्थिक वर्षमा दोहोरो अंकले सेयरधनीलाई प्रतिफल दिन सक्ने अवस्थामा पुग्न सकिन्छ भन्ने छ।

अर्को वर्ष कम्पनीले प्रतिफल दोहोरो अंकले वृद्धि गर्छ भन्नुभयो। सेयरधनीका लागि दोहोरो अंकले प्रतिफल बढाउन अब के त्यस्तो आइडिया अप्लाई गर्नुहुन्छ?

बीमा भनेको जोखिमको बिजनेस हो। जोखिमको बिजनेस छ भने त्यसलाई फेरि एसेस्मेन्ट गर्छौं। कुन बिजनेस कसरी गर्ने, अन्डरराइडीङ गाइडलाइन कसरी बढाउने त्यो सबै तय गरेर अघि बढेका छौं। बिजनेस पायो भन्दैमा सबै ‘पोर्टफोलियो’ मिलाएर गर्नुपर्छ भन्ने हुँदैन।

कुनै दाबी परे पुनर्बीमाबाट रिकभरी हुन पनि उत्तिकै जरुरी हुन्छ। प्रिमियम पनि कम लिने, पुनर्बीमा पनि कम पर्यो भने त्योबेला दाबी भुक्तानी गर्न गाह्रो हुन्छ। त्यसपछि कम्पनी नै घाटामा जाने अवस्था आउँछ।

निर्जीवन बीमा कम्पनीको व्यवसायको आकार हेर्दा एक तिहाइ हिस्सा मोटर बीमाले धानेको छ। कतिपय ग्रामीण क्षेत्रका जिल्लाहरुमै वर्षमा एउटा पनि पोलिसी कम्पनीहरुले जारी गर्न नसकेको देखिन्छ। बीमा बजारको यो चित्रले कम्पनीहरु सहर र सजिलो व्यवसाय केन्द्रित भएको देखाउँदैन?

पोलिसी नै जारी भएको छैन भन्ने होइन। सरकारले बीमा व्यवसायमा पहुँच विस्तारको जुन उद्देश्य लिएको छ, त्यसमा कम्पनीहरु आफैं अगाडि छन्। कृषि बीमाकै कुरा गर्दा ग्रामीण क्षेत्रमा कम्पनीहरु गएका छन्।

बाख्रापालन, गाईपालन लगायतको बीमामा कम्पनीहरुले राम्रो गरिरहेका छन्। तर, नगदे बालीतिर पहुँच कम छ। कम्पनीहरु अघि बढेका छन्। तर, यहाँ बिडम्वना के छ भने सरकारले कृषिप्रधान देश भनेर भन्छ- व्यवहारमा काम गर्दैन।

बीमा अनुदानकै कुरा गर्दा हामीले तिरिसक्यौं। तर, सरकारले रकम भुक्तानी दिएको छैन। कोरोना बीमाको बाँकी नै छ। यसले गर्दा हामीलाई गाह्रो भएको छ।

सरकारको ‘अटोनोमस’ निकाय भनेर प्राधिकरण छुट्टै भएपछि बीमा भन्ने कुनै पनि कारोबार त्यसको माध्यमबाट हुनुपर्छ। यो कुरामा स्पष्ट भएपछि मात्रै बीमाप्रति मानिस भ्रमित हुँदैनन्।

व्यवसाय बढाउनुपर्ने चुनौती कम्पनीहरुलाई छ नै। प्रतिस्पर्धा पनि बढीराखेको यहाँले नै भनिसक्नुभयो। तर, कम्पनीका प्रडक्ट हेर्दा एकै प्रकृतिका देखिन्छन्। ‘इनोभेटिभ प्रडक्ट’ ल्याउन नसकेका हुन् कि?

प्रडक्टको कुरा गर्दा नयाँ आउने भनेको ‘डाइरेक्सयाबीलिटी’ (डीएनओ)। कुनै प्रजेक्ट चलाएर उसको प्लानअनुसार चलाउँदा चलाउँदै घाटा लाग्यो भने जोखिम लिने। विदेशतिर त्यो चलेको छ। अर्को नयाँ साइबर सुरक्षासँग सम्बन्धित हो।

नेपालको लागि टड्कारो आवश्यकता भनेको स्वास्थ्य बीमा हो। सरकारले चलाएको स्वास्थ्य बीमाले गर्दा कम्पनीहरु पनि बदनाम छन्।

स्वास्थ्य बीमा र यसमा फरक छ। कतिपय कुरामा सरकारको विरोधाभास छ। बीमा भन्ने कुरा नियामक निकाय प्राधिकरणबाट आउनुपर्ने हो। स्वास्थ्य बीमा छुट्टै, सामाजिक सुरक्षा कोषले गर्ने आफ्नै, कर्मचारी सञ्चय कोषले गर्ने आफ्नै-सबै आफैं बीमा कम्पनी।

यसले गर्दा पनि मानिसलाई समस्या भइरहेको छ। सरकारको ‘अटोनोमस’ निकाय भनेर प्राधिकरण छुट्टै भएपछि बीमा भन्ने कुनै पनि कारोबार त्यसको माध्यमबाट हुनुपर्छ। यो कुरामा स्पष्ट भएपछि मात्रै बीमाप्रति मानिस भ्रमित हुँदैनन्।

जब त्यो भोलुम बढ्छ- त्यसपछि दाबी अनुपात घट्दा प्रिमियम आफैं घट्छ।

बीमा व्यसायमा पनि पहुँचले धेरै अर्थ राख्छ। सीइओ वा माथिल्लो कर्मचारी चिन्यो भने नबिग्रिएको गाडीमा पनि पैसा पाउने अवस्था छ। पहुँच नहुँदा वास्तविक पीडितले पनि पाइरहेका छैनन्। यसलाई कसरी हेर्नु हुन्छ?

इन्स्योरेन्स ठिक ढंगले गरेको छ भने एउटा गाडीको दाबी भुक्तानी दिँदा सीइओलाई चिनिराख्न पर्दैन।

नेपालीको बानी नै छ कि चिनजान गरेपछि छिटो काम हुन्छ भन्ने। तर, ‘अन दी स्पट क्लेम’ डिपार्टमेन्ट हुन्छ। त्यहाँ भएको कर्मचारीले उल्टै तपाईको क्लेम पर्यो। यो कागजात पुगेको छैन लिएर आउनुस् भन्दै आएका छन्।

कहिलेकाहीं गुनासो पनि आउनुपर्छ। किनभने कम्पनी शतप्रतिशत ठिक छ भन्ने होइन। ग्राहकलाई चित्त नबुझेको कुरा बुझाउने काम हाम्रो हो। तर, भनेरै धेरै पाउने भन्ने होइन। पोलिसीको ‘टर्मर्स एण्ड कन्डिसन’ले पाउने हो।

कोरोना बीमा र अरु बीमा ग्राहकमा फरक छ। समयमै भुक्तानी गरेको भए राम्रो हुन्थ्यो भन्ने हो। त्यसले स्वास्थ्य बीमामा ठूलो फड्को मार्थ्यो।

कोभिड-१९ अवधिमा बीमा गराएका बीमितले दुई वर्षभन्दा बढी अवधिसम्म दाबी रकम पाएका छैनन्। कृषि बीमाको गत वर्षकै डेढ अर्ब रुपैयाँ अनुदान वापतको रकम सरकारले दिएको छैन भनेर तपाईंहरुले नै भन्नुभएको छ। बीमा गर्ने भनेकै दाबीको लागि हो। तर, दाबी रकम नपाउने भएपछि सर्वसाधारणले किन बीमा गर्ने भन्ने पनि हुन्छ। यसले बीमाप्रतिको विश्वासमा संकट ल्याएर मानिसलाई ‘डिस्करेज’ गर्दैन?

कम्पनीहरुले गत वर्ष ४० अर्बको बिजनेसमा २९ अर्ब रुपैयाँ दाबी भुक्तानी गरेका थिए। तर, कोरोना बीमाले गर्दा हामीले गरेको कामको विश्वसनीयता ‘म्यानेज’ हुन सकेन।

यो कुरा हामीले सरकारलाई बारम्बार भनिरहेका छौं। तर, उसले सुनिरहेकै छैन। अर्को राम्रो पक्ष भनेको बीमा कम्पनीहरुले कोरोना बीमाको दाबी तिरिसकेका छन् भन्ने कुरा ग्राहकहरुले थाहा पाइसकेका छन्।

सरकारले बीमा कम्पनीलाई दिन्छु भनेको दायित्व नदिँदा कम्पनी ब्याक भएको हो भन्ने सर्वसाधारणलाई छ। सरकारले निकासा गर्ने बित्तिकै हामी दाबी भुक्तानी गरिहाल्छौं। त्यसमा समस्या होइन्, सरकारले रकम नदिएर हो।

बीमा व्यवसायमा क्लेमको समस्या जहिले आउँछ। पछिल्लो समय व्यापार घट्नुको कारण बाध्यात्मक रुपमा बाहेक अन्यमा ग्राहकले कम्पनीलाई विश्वास गर्न नसकेर बीमा नगराएका हुन् कि?

कोरोना बीमा र अरु बीमा ग्राहकमा फरक छ। समयमै भुक्तानी गरेको भए राम्रो हुन्थ्यो भन्ने हो। त्यसले स्वास्थ्य बीमामा ठूलो फड्को मार्थ्यो।

कोरोना बीमाले स्वास्थ्य बीमाको लागि ‘हटकेक’ जस्तो राम्रो गरेको थियो। छोटो अवधिमा लाखौं पोलिसी गएको थियो। भुक्तानी जसले पाए उनीहरु खुसी भए। तर, नपाएकाहरुको मानसपटलमा के भइदियो भने- कोरोना बीमा गराएकोले पैसा दिएन अब दिन्छ कि दिन्न भन्ने घुमिरहन्छ। बीमाप्रतिको यो अविश्वास सरकारले नै तोड्नुपर्छ।

कुनै मानिसले इन्स्योरेन्स गरेपछि दाबी पाएन भनेर चुप लागेर बस्दैन। नदिएपछि त कम्पनीलाई कारबाही भइहाल्छ।

निर्जीवन बीमा कम्पनीहरुले अहिले जलविद्युतलगायतको बीमा गरिदिएका छैनन् भन्ने छ। खासगरी प्रिमियम बढाएर निरुत्साहित गरेको देखिन्छ। तपाईहरुको व्यापार नभएजस्तै अन्य क्षेत्रको पनि व्यापार घटेको छ। यो विषय तपाईहरुले ‘लजिकली’ हेर्नु पर्ने होइन?

हरेक बिजनेसको आफ्नै सिद्धान्त हुन्छ। सबैले बिजनेस गरेरै नाफा कमाउने हो। नेपालको पर्यटन र हाइड्रोपावर अर्थतन्त्रका महत्त्वपूर्ण सम्भावित क्षेत्र हुन्।

बीमा कम्पनीहरु त्यसको विपक्षमा हुने कुरा हुँदैन। के मात्रै हो भने- जोखिमका कारणले अनपेक्षित क्षतिहरु आइरहेको छ। ऊर्जा उत्पादकहरुले पनि के कुरा बुझ्न जरुरी छ भने- जोखिम नै धेरै छ। बीमा कम्पनीहरुले पनि पुनर्बीमा गराउनुपर्छ।

जोखिम ब्यहोर्ने हिसाबले यहाँका कम्पनीहरुले सक्दैनन्। त्यसैले बाहिर गराउन पर्छ। बाहिरका कम्पनीहरु जलवायु परिवर्तन, बाढी, पहिरो लगायत उच्च जोखिमका कारण रिइन्स्योरेन्स गर्दा सोच्नुपर्ने अवस्थामा पुग्छन्।

जहिले पनि रिइन्स्योरेन्स नाफाकै लागि गरिने भन्ने हुन्छ। तर, एकैचोटि होइन। हरेक रिइन्स्योरेन्सको दिमागमा एउटा घाटा हुँदा त्यसलाई १५/२० वर्षसम्म रिकभर गर्न सक्छौं भनेर योजना बनाइएको हुन्छ।

हाइड्रोपावरको केसमा हरेक वर्ष बिराएर कहीँ न कहीँ ठूलो घाटा आइरहेको देखिन्छ। र, इन्स्योरेन्स कम्पनीले जहिले पनि हेर्ने भनेकै बीमा कम्पनीको प्रिमियम र दाबी अनुपात हो। जुन ‘मिडिकेसन’ हुनुपर्छ। यो हाइड्रोपावरमा अहिलेको ‘स्टार्टिक्स’बाट कम छ।

त्यसैले यो सम्बन्धमा बीमक संघ र ऊर्जा उत्पादकहरुमा स्टार्टिक्सको आधारमा छलफल हुनुपर्छ। कुनै मानिसले इन्स्योरेन्स गरेपछि दाबी पाएन भनेर चुप लागेर बस्दैन। नदिएपछि त कम्पनीलाई कारबाही भइहाल्छ।