.jpg)

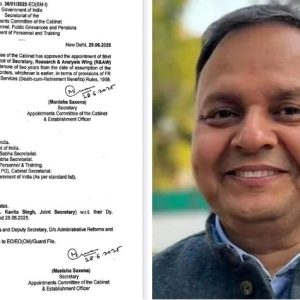

काठमाडौं। मौद्रिक अर्थशास्त्री डा. युवराज खतिवडाको 'सक्सेसर' का रूपमा वित्तीय क्षेत्रमा काम नगरेका डा. चिरञ्जीवी नेपाल गभर्नर नियुक्त भएपछि स्वभाविक प्रश्न उठेको थियो- वित्तीय प्रणालीका साथै मुद्रा कोष तथा विश्व बैंकसँग 'डिल' गर्न राष्ट्र बैंकलाई सकस हुनेछ।

डा. नेपालसँग पुँजी बजारको नियामक धितोपत्र बोर्ड सीमित समय हाँकेको मात्रै अनुभव थियो। त्यो भन्दा बाहेक प्रधानमन्त्री र अर्थमन्त्रीका आर्थिक सल्लाहकारको अनुभव थियो।

तात्कालिन अर्थमन्त्री डा. बाबुराम भट्टराईसँग कुरा नमिलेपछि बोर्डबाट राजीनामा गरेर बाहिरिएका नेपालले राष्ट्र बैंकमा पुगेपछि 'दबाब र प्रभाव' थेग्न सक्दैनन् र कार्यकाल नसकी बाहिरिने चर्चा पनि नभएको होइन।

प्रधानमन्त्री सुशील कोइरालाको एकलौटी निर्णयका कारण आफूलाई मन नपर्दा नपर्दै पनि अर्थमन्त्री डा. रामशरण महतले नेपाललाई गभर्नरमा सिफारिस गरेका थिए। त्यसबेला महतले आफ्नो निकटवर्तीहरुसँग नेपालका बारेमा भनेका थिए- 'म अर्थमन्त्री हुन्जेल नेपालले गभर्नर चलाउलान्, म हटेपछि चलाउन सक्दैनन् र बीचमै राजीनामा गरेर हिँड्छन्।'

गभर्नर नियुक्त भएको महिना दिन पुग्दानपुग्दै विनाशकारी भूकम्प गयो। राष्ट्र बैंकको भवन भत्किएर चौरमा सञ्चालक समिति बैठक बस्ने बाध्यता पनि आइलाग्यो।

.jpg)

सरकार भूकम्पपीडितका लागि के गर्ने भनेर अन्योलमा परेका बेला डा. नेपालले दुई प्रतिशत ब्याजमै २५ लाख रुपैयाँसम्म घर बनाउने ऋण दिने स्कीम ल्याएर राजनीतिक वृतमा भुइँचालो ल्याइदिए।

उनको स्कीमलाई लहडमा र कम्युनिष्ट पाराले ल्याएको भन्दै महतले प्रधानमन्त्री कोइरालासँग आलोचना पनि गरे। उनले भूकम्पपीडितका लागि निजी क्षेत्र र गैरसरकारी संस्थाहरुले मनलाग्दी पैसा उठाउने कुरालाई रोक्दै सोझै प्रधानमन्त्री राहत कोषमा जम्मा हुने ब्यवस्था गरिदिए।

आफूखुशी पैसा चलाउनेको निशानामा नेपाल परे। निशाना साँध्नेमा संचारमाध्यमका मालिकदेखि सम्पादकसम्म थिए। दैनिकजस्तो विरोध भएपनि उनी टसमस भएनन्। उनले प्रधानमन्त्री कोइरालालाई समेत भनेका थिए– ‘भूकम्पका नाममा आएको पैसा उठाउनेले खान्छन्। पीडितसम्म पुग्दैन। विगतमा पनि यस्तै भएकोले एकद्वार गर्न खोजिएको हो।’

आफूलाई गभर्नर सिफारिस गर्ने अर्थमन्त्री पक्षमा थिएनन्, निजी क्षेत्र, गैरसरकारी संस्था सबै रिसाएका थिए। डा. नेपाललाई गभर्नर भएदेखि नै अवस्था सहज थिएन।

भूकम्पका कारण निजी क्षेत्र गलेको थियो। बैंकमा तरलता अभाव कायमै थियो। गभर्नरले साउनमा आफ्नो पहिलो मौद्रिक नीतिबाट बैंकको चुक्ता पुँजी चार गुणाले बढाएर ८ अर्ब पुर्याए। यो वित्तीय क्षेत्रका ठूला खेलाडीका लागि समेत आश्चर्यमा पार्ने निर्णय थियो। यो निर्णय यति गोप्य राखिएको थियो कि अर्थसचिव सुमन शर्मा र राष्ट्र बैंकका पनि डेपुटी गभर्नर र कार्यकारी निर्देशक डा. मीनबहादुर श्रेष्ठबाहेक अरुलाई जानकारी नै थिएन।

निजी क्षेत्रसँग पैसा अभाव भइरहेका बेला चुक्ता पुँजी दुई वर्षमै चार गुणाले बढाउने निर्णय किन गरेको भनेर फेरि आलोचना सुरु हुन थाल्यो। लगत्तै भारतले नाकाबन्दी गर्यो। भूकम्प र नाकाबन्दीले देशको अर्थतन्त्र सबैभन्दा चुनौतीपूर्ण अवस्थामा थियो।

गभर्नर डा. नेपाललाई चुक्ता पुँजीको निर्णय फिर्ता लिन थप दबाब पर्न थाल्यो। महत र पूर्वअर्थमन्त्री सुरेन्द्र पाण्डेलगायतले समय बढाउन वा फिर्ता लिन दबाब दिए। अहिलेका अर्थमन्त्री डा. खतिवडाले पनि पुँजी वृद्धिबाट वित्तीय क्षेत्रमा राष्ट्रिय पुँजी एकीकृत गरेको भन्दै आलोचना गरे। संसदीय समितिहरुलाई दर्जनौं पटक 'फेस' गर्नु पर्यो।

नेपाल दबाब थेग्न तयार देखिए, आलोचकहरुको कुरा पनि सुनिरहे। अन्तत: अधिकांश बैंकले दुई वर्षमै चुक्ता पुँजी ८ अर्ब पुर्याए।

८ अर्ब चुक्ता पुँजी बढाउने क्रममा बैंकहरुले ब्यापार विस्तार पनि आक्रामक गर्न थाले। नाकाबन्दी, भूकम्प र नयाँ संविधान कार्यान्वयनमा आएसँगै राजनीतिक स्थायित्व कायम भएर निर्माण र उत्पादनमूलक क्षेत्रमा ऋणको माग उच्च भयो।

निजी क्षेत्रले ३० प्रतिशत पुँजी हाल्दा बैंकबाट ७० प्रतिशत ऋण माग भयो। यसबाट आर्थिक क्रियाकलाप बढेर आर्थिक वृद्धि उच्च दरमा कायम हुन सघाउ पुर्यायो। उनको पालामा तरलता अभाव कायमै छ, ऋणको माग बढेर भएको अभावलाई अहिलेका अर्थमन्त्री खतिवडाले पनि सुखद अभाव भनेर टिप्पणी गर्ने गरेका छन्।

समयसँगै चुक्ता पुँजी बढाउने निर्णय गलत भन्नेहरु फरक ढंगले तर्क गर्न थालेका छन्- वित्तीय क्षेत्र पुँजी आधार बढेर सबल र बलियो बन्यो।

चुक्ता पुँजी वृद्धिको निर्णय सही ठहरियो। तर, मर्जर र प्राप्तिका लागि भनेर ल्याइएको चुक्ता पुँजी वृद्धि योजनाबाट नेपाल विचलित भएको आरोप उनलाई नलागेको होइन। किनभने उनको पहिलो मौद्रिक नीतिमा स्पष्ट लेखिएको थियो- पुँजी वृद्धिबाट बैंक तथा वित्तीय संस्थाहरुलाई एक-आपसमा गाभ्न गाभिन र प्राप्ति गर्न थप प्रोत्साहित गरिने छ।

गभर्नर नेपालले पुँजी वृद्धिका लागि हकप्रद सेयर र एफपिओ निष्कासन गर्ने बाटो नदिएको भए मर्जरको उद्देश्य पुरा हुने थियो। सेयरधनीले आफ्नो गोजीको पैसा प्रयोग गर्न पाउँदैन थिए। बोनस सेयर वा अर्को संस्था मिसाएर मात्र पुँजी बढाउनु पर्ने हुन्थ्यो। यसमा भने गभर्नर नेपाल चुके।

आफू चुकेको कुरा गभर्नर नेपालले प्रष्ट रूपमा स्वीकारेका छैनन्, तर घुमाउरो स्वीकारोक्ति भने छ। उनले पछिल्लो एक वर्ष 'बिग मर्जर' को विषय जसरी उठाएका छन्, त्यो पुँजी वृद्धि गर्न खोलिदिएको अन्य बाटोलाई सुधार गर्ने आत्मलोचना पनि हो।

लघुवित्तको लाइसेन्स

डा. नेपाल पाँच वर्षे कार्यकाल पूरा गरेर बुधबारबाट अवकाश हुँदैछन्। यसबीचमा पुँजी वृद्धिसँगै धेरै निर्णयहरु भएका छन्, कतिपयले वित्तीय क्षेत्रलाई बलियो पूर्वाधार दिएको छ भने कतिपय नीति लागू नगरेको भए उनको कार्यकाल कम आलोचित हुन्थ्यो।

लघुवित्त वित्तीय संस्थाहरुको लाइसेन्स बाँड्ने र लगतै मर्जरमा जाने निर्णय नेपालको गलत नीति थियो। मौद्रिक नीतिमा लाइसेन्स रोक्ने निर्णय लेखिरहँदा यता राष्ट्र बैंकमा भने लघुवित्त संस्था दर्ता भइरहेका थिए। गभर्नर नेपालको नेतृत्वमा भएको यो गम्भीर गल्ती थियो।

आफ्नै कार्यकालमा लाइसेन्स बाँड्ने र घटाउनका लागि लाभांश, कार्यक्षेत्र र हकप्रद रोकेर मर्जरका लागि बाध्य पार्ने नीति लिनुले उनी चुकेको स्वीकारेको स्पष्ट प्रमाण पनि हो।

.jpg)

वित्तीय पहुँचमा उल्लेख्य सुधार

पाँच वर्षे कार्यकालमा गभर्नर नेपालले वित्तीय क्षेत्रलाई दूरदराजसम्म मात्र पुर्याएनन्, रणनीतिक योजनामा पाँच वर्षमा पूरा गर्ने कामहरु ३/४ वर्षमै पूरा गरिदिएका छन्।

उनी गभर्नर हुँदा कुल अर्थतन्त्रको आकार (जीडीपी) मा बैंक तथा वित्तीय संस्था (लघुवित्त र सहकारी बाहेक) को निक्षेपको हिस्सा ८२.२४ प्रतिशत थियो भने ऋणको ६७.१७ प्रतिशत थियो।

अहिले जीडीपीमा निक्षेपको हिस्सा १०२.९२ प्रतिशत र ऋणको ९२.०६ प्रतिशत पुगिसकेको छ।

२६९२ वटा रहेको बैंक तथा वित्तीय संस्थाको शाखा दोब्बरले बढेर ५६२१ वटा पुगिसकेको छ। एक करोड ३९ लाख ९० हजार रहेको निक्षेप खाता अहिले ३ करोड ११ लाख १३ हजार पुगिसकेको छ। ऋण लिनेको संख्या १४ लाख ९८ हजार पुगिसकेको छ। उनी आउँदा ऋणको संख्या ९ लाख ८७ हजार थियो। राजनीतिक स्थायित्व र बदलिएको शासकीय स्वरुपमा कारण पनि सञ्जाल विस्तार गर्न गभर्नर नेपालला सहज भने भएको थियो।

निक्षेपकर्ताले औसत ब्याज ३.७९ प्रतिशत पाउँथे भने अहिले ६.७८ प्रतिशत पाउँछन्। जुन सर्वसाधारणका लागि राम्रो हो। ऋणीका लागि भने ब्याज केही बढेको छ। ९.५८ प्रतिशत ऋणको ब्याज अहिले ११. ९४ प्रतिशत पुगेको छ। यो औसत हिसाब हो।

गभर्नर नेपाल आउँदा समस्याग्रस्ता संस्थाको संख्या १६ पुगेको थियो। उनले ती संस्थाहरुलाई मर्जमा लगे भने कतिपयलाई नयाँ लगानीकर्ता खोजेर जिम्मा लगाएर। वाणिज्य बैंकहरुको संख्या खासै नघटे पनि विकास बैंक २३ र फाइनान्स कम्पनी २२ मा झरिसकेको छ।

ऋणीलाई फाइदा

बैंकहरुले ऋणको ब्याज बढाउँदा मनलाग्दी बढाइ दिन्थे। घटाउनु पर्यो भने ऋणीले निवेदन लेखेर बैंकसँग हारगुहार गर्नुपर्थ्यो। नेपालले बैंकहरुको लागत (आधार दर) मा प्रिमियम जोडेर ब्याज निर्धारण गर्ने ब्यवस्थाको सुरुवात गरेका हुन्।

यसले गर्दा आधार दर कम हुँदा ब्याज दर घट्ने भयो र बढ्दा ब्याज पनि माथि जाने भयो। अब ऋणीले ब्याज घटाउन बैंकहरुसँग हारगुहार गर्नु पर्दैन।

स्प्रेड दरमा नीतिगत कडाइ गरिए पनि ब्यवहारिक कडाइ गर्न नसकेको आरोप उनीमाथि छ। बैंकहरुले बिभिन्न 'लुप होल' प्रयोग गरेर मनखुसी स्प्रेड राख्दा पनि उनी मौन देखिएका छन्।

यस्तै सेवा शुल्कका बारेमा बैंकहरुलाई मनमौजी छाडिदिएको आरोप पनि नेपाललाई छ। खासगरी बैंकहरुसँग चाँडै 'कन्भिन्स' भइदिने र उनीहरुले केही गल्ती गरे भने पनि आँखा चिम्लिदिने आरोप उनीमाथि छ। केही बैंकहरुलाई बढी नै च्याप्दा सुपरीवेक्षकीय क्षमता स्खलन भएको राष्ट्र बैंककै अधिकारीहरु बताउँछन्।

करिडोरमा असफल

युवराज खतिवडाले घोषणा गरेर पनि कार्यान्वयन गर्न नसकेको ब्याज दर करिडोर डा. नेपालले सञ्चालनमा ल्याएका थिए। तर यसले नियमित काम भने गर्न सकेको छैन।

अल्पकालीन ब्याज दर घटेको अवस्थामा करिडोर निष्प्रभावी हुने गरेको छ। ब्याज घट्न थालेमा बैंकहरुको पैसा केही महँगोमा उठाउनु पर्ने हुन्छ। यसो गर्दा लागत बढ्छ। लागत बढाउन नखोज्दा करिडोर निष्प्रभावी भएको हो। करिडोरलाई जुनसुकै सर्तमा कार्यान्वयन गरेको भए, अल्पकालीन ब्याज दरमा स्थिरता आउने थियो।

ब्यक्तिगत अधिबिकर्ष (ओभर ड्राफ्ट) मा उनले कडाइ गरे। यसले वित्तीय क्षेत्रको जोखिम पनि कम भयो र अनुत्पादक क्षेत्रमा ऋण कम भयो। पछिल्लो समय उनले 'फर्स्ट होम बायर' का लागि राहत प्याकेज पनि ल्याए। राष्ट्र बैंक सँधै कस्छ मात्रै, सर्वसाधारणभन्दा पनि कर्पोरेटलाई मात्र सुविधा दिन्छ भन्ने आरोपको खण्डन यो नीतिमार्फत नेपालले गरेका छन्।

सामाजिक दायित्व सिकाए

भूकम्पपीडितका लागि सहयोग गर्न केही रकम प्रधानमन्त्री राहत कोषमा हाल्न गभर्नर नेपालले बैंकरसँग सहयोग मागेका थिए। उनले बैंकका सिइओ र अध्यक्षहरुलाई डाकेर सहयोगको याचना गरेका थिए।

तर उनको याचनालाई कमैले मात्रै सुनिदिए। त्यसपछि नेपालले नाफाको एक प्रतिशत संस्थागत सामाजिक उत्तरदायित्वमा खर्च गर्नुपर्ने बाध्यकारी नीति नै बनाइदिए। अहिले सरकारले 'सबै नेपालीको बैंक खाता' अभियानमा यो पैसा प्रयोग गर्न पाएको छ।

नेपालले बैंकका कर्मचारीलाई अनिवार्य तालिमको ब्यवस्था गर्न पनि निर्देशन जारी गरे। उनले नाफाको ३ प्रतिशत कर्मचारीको वृत्तिविकासमा खर्च गर्नुपर्ने बाध्यकारी ब्यवस्था गरेका थिए।

अहिले बैंकका कर्मचारी देश/बिदेशमा तालिम लिन पाएका छन्। तर, राष्ट्र बैंकभित्र कर्मचारी अवकाश हुने ३० कि ५८ वर्ष भन्ने ब्यवस्थालाई गिजोलेको आरोप उनीमाथि छ। यो ब्यवस्थाले पक्षधर र विपक्षमा रहेका दुवै खुशी भएनन्। यो व्यवस्थाले राष्ट्र बैंकमा विभाजन देखियो र महिनौं कर्मचारी आन्दोलित समेत भए।

(2).jpg)

पुर्वाधारमा जोड

वर्षौदेखि रोकिएको आरटीजीएस उनले कार्यान्वयनमा ल्याए। भुक्तानी तथा फर्छ्यौटका लागि छुट्टै विभाग भएपनि नीति नियम थिएन, त्यसको तर्जुमा उनले गरे। बासेल-३ र एनएफआरएस सफल रुपमा कार्यान्वयनमा आएको छ। पुनर्कर्जाका लागि छुट्टै निर्देशिका तयार भएको छ।

उनको पहिलो मौद्रिक नीतिमा घोषणा गरिएको पुर्वाधार बैंक सञ्चालनमा आइसकेको छ। सुन निक्षेपका रुपमा राखेर ब्याज खान पाइने नयाँ उपकरण कार्यान्वयनमा ल्याएका छन्। उनले भुकम्पबाट क्षतिग्रस्त भएका भवनहरु बनाउन अड्चन आउँदा पनि त्यसलाई नकारेर अगाडि बढाए।

बाहिर खासै चर्चा नभएको तर महत्वपूर्ण काम- रियलस्टेट इन्डेक्स निर्माणका लागि उनले निर्णय लिए। यसले सम्पति बजारको मूल्यांकन गर्नेछ।

हस्तक्षेप निम्तियो

राष्ट्र बैंक ऐनमा सरकारले निर्देशन दिन सक्ने छ भन्ने ब्यवस्थालाई देखाएर नेपालले स्वायत्तता मिचिँदा पनि सहेर बसे। ऐनले महत्वपुर्ण नीतिहरुमा सरकारसँग असहमति हुँदा निर्देशन आए मान्नु पर्ने थियो। तर सानोतिनो कुरा, अर्थमन्त्रीका मौखिक निर्देशन र दबाबलाई उनले थेग्न सकेनन्।

राष्ट्र बैंकको गभर्नरलाई सरकारले सजिलै हटाउन सक्दैन। तैपनि उनले सरकारी हस्तक्षेपलाई सहेर बसे। अर्थमन्त्रीले राष्ट्र बैंकको क्षेत्राधिकार मिचेर बैंकरको माग पुरा गरिदिन्छु भन्दा पनि गभर्नरले मौन बसिदिए।

पछिल्लो दुई वर्ष मौद्रिक नीति अर्थमन्त्री खतिवडालाई देखाएर मात्रै सार्वजनिक भएको चर्चा समेत सुनिन्छ। तर उनले बिजमाण्डूसँगको कुराकानीमा भनेका छन्-‘आफुले स्वायत्तताको पूर्ण उपयोग गरेको छु।‘

हल्लाखल्ला गर्दै आए, उसैगरी बिदा पनि

गभर्नरका लागि आकांक्षीहरु थुप्रै थिए, तर नेपालनै गभर्नर हुन्छन् भन्ने निश्चित थियो। तीन जनाको सिफारिस हुँदा दुई जना बहालवाला डेपुटी गभर्नर नै राखिएको थियो, उनलाई निर्विरोध गभर्नर बनाउनलाई।

उनी गभर्नर भएर आएपछि चुक्ता पुँजीको 'बोल्ड' निर्णयले ठूलै हल्लाखल्ला भएको थियो। पछिल्लो समय उनले 'बिग मर्जर' नीति ल्याएका छन्। उनले प्रत्येक बैंकका प्रमुख कार्यकारी र अध्यक्षलाई डाकेर मर्जरमा जान निर्देशन दिए। यससँगै मौद्रिक नीतिबाट केही प्याकेज पनि ल्याए। यसले उनी बाहिरिँदा बाहिँरिँदै पनि ठूलै हल्लाखल्ला भएको छ।

एक जना पुराना बैंकर, जो अहिले अर्कै क्षेत्रमा छन्, उनले गभर्नर नेपालको कार्यकाल समीक्षा यसरी गरे- स्थापना हुँदाका गभर्नर भएकाले हिमालय शम्शेर राणा सँधै सम्झिइने नाम हो। त्यसपछि पहिलो मौद्रिक नीति सार्बजनिक गर्ने डा. तिलक रावल। र, एकैचोटी चार गुणाले पुँजी बढाएर ८ अर्ब पुर्याउनु भएकाले डा. नेपाल धेरै पछिसम्म पनि सम्झिने नाम हुनेछ।