काठमाडौं । अहिले बैंकिङ क्षेत्र खराब ऋणको दबाबमा छ। अर्थतन्त्रमा सुधार हुनेभन्दा पनि चुनौती बढ्ने क्रम जारी छ। अहिले ३.६१ प्रतिशत रहेको खराब ऋण पोहोर आधा मात्र थियो। अर्थतन्त्र जर्जर भइरहँदा यो खराब ऋण अर्को वर्ष कति पुग्ने हो यकिन छैन। नियामकले दिएको सुविधाका कारण खराब ऋण सीमाभित्र बाँधिएको छ। अर्कोतर्फ बैंकहरु नयाँ ऋण विस्तारतर्फ होइन सम्पूर्ण ध्यान रिकभरीतिर लगाएर बसेका छन्। रिकभरीमा जाँदा पैसा नउठ्ने धितो मात्र सकार गरेर बस्नु पर्ने अवस्था छ। अर्थतन्त्रका कुनै पनि क्षेत्रले क्षमता अनुसारको ‘पर्फर्मेन्स’ देखाउन सकेका छैनन्।

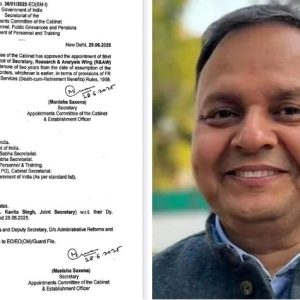

यसै सन्दर्भमा बिजमाण्डूका सम्पादक सुदर्शन सापकोटाले नेपाल बैंकर्स संघका अध्यक्ष तथा एनएमबि बैंकका प्रमुख कार्यकारी अधिकृत सुनिल केसीलाई सोधे – बैंकहरुको खराब कर्जा अनुपात (एनपीए) बढ्छ भन्ने अनुमान सबैले गरेकै थिए, पत्रपत्रिकाको ३५ दिने सूचनाले त्यो तस्बिर देखाइसकेको थियो। कहाँ कुरा बिग्रियो, जसले लगभग शतप्रतिशतले खराब ऋण बढायो?

यसमा हामीले दुईवटा कुरा गर्नु पर्ने हुन्छ। दक्षिण एसियाको कुरा गरौं – पछिल्लो २०१९ देखि २०२३ सम्म (कोभिड सुरु भएको वर्षदेखि) आइपुग्दा हामीसहितका देशहरु हेर्दा केहीको औसत एनपीए ११ प्रतिशत छ। सबै देशको औसत नै ७ प्रतिशत छ। सबैभन्दा कम नेपालकै छ। सबैभन्दा बढी पाकिस्तान र बंगलादेशको छ। श्रीलंकाको बढिरहेको छ। यो भनेको हामीकहाँ खराब ऋण कोभिड लगत्तै घटेको देखिन्छ। पछिल्लो दुई वर्ष चाहिँ बढ्न गएको छ। हाम्रो खराब ऋणलाई बढ्यो भन्नु भन्दा पनि कोभिडको असर अहिले आएर देखियो भन्नु सान्दर्भिक होला।

आजको दिनमा ३.६१ प्रतिशत खराब कर्जा पुग्दा अरुको बढेको विन्दुबाट ७ प्रतिशतभन्दा थोरै तल आएको छ। कोभिडले ल्याएको एनपीए हो। हाम्रोमा आज आएर चर्चा हुन थालेको कारण चाहिँ त्यतिबेला हाम्रो ऋण विस्तार बढेको थियो। अरु देशले कोभिड प्रभावितलाई स्टिमुलस प्याकेज (हातमै पैसा पुर्याइदियो) नै दियो। जनताको हातमा पैसा नै गयो। हाम्रोमा चाहिँ बैंकिङलाई प्रयोग गरेर ब्याज दर घटाउनुका साथै पुनर्कर्जाजस्ता मौद्रिक औजारहरु प्रयोग गरियो। हामीले पुनर्संरचना र पुनर्तालिकीकरणको सुविधा दियौं। (त्यो भनेको व्यापार व्यवसाय आफैं रिभाइभ नभइ त्यसलाई कृत्रिम रूपमा रिभाइभ गराउने प्रयास)।

धेरै ठाउँमा यो अभ्यास भएको पनि हो, त्यो गर्नु ठिक पनि थियो। अर्थतन्त्रमा सकारात्मक चक्र (साइकल) आउँदा त्यसलाई उचालेर माथि लैजान सघाउँछ भन्ने अनुमानका आधारमा त्यो गरिएको थियो। तर, हामी सबैले अनुमान गरेजस्तो त्यो भएन। त्यो हुन नसक्दा अब आएर खराब ऋण बढ्नु स्वाभाविक नै हो।

दुईवटा कुरा छ भन्नुभएको थियो- अर्को चाहिँ के हो?

हाम्रो ऋण विस्तार हेर्ने हो भने दक्षिण एसियाकै हामी उच्च हौं। पछिल्लो दुई वर्ष मात्र घटेको हो। कोभिडको समयमा र त्योभन्दा अगाडि हामीले २०/२२ प्रतिशतको वृद्धि सधैं गर्दै आएका थियौं। ऋण विस्तार निकै बढी तर खराब ऋण कम हुनु – पक्कै स्वाभाविक थिएन। त्यो कुरोमा अहिले आएर असर देखिएको हो। पछिल्लो समय खराब ऋण बढाउनका लागि मुद्रास्फीति (मूल्यवृद्धि) ले पनि भूमिका खेल्यो। अहिले आएर मूल्यवृद्धि केही नियन्त्रणमा आए पनि त्यसअघि माथि नै थियो।

मूल्यवृद्धिले गर्दा जुन खालको नगद प्रवाह हुनु पर्ने थियो त्यो हुन सकेन। पक्कै पनि खराब ऋण अनुपात बढेको छ। तर, अरुसँग पनि तुलना गरेर हेर्यो भने ३.६१ प्रतिशत भनेको न्यून नै हो। औसत नै ७ प्रतिशत भएको अवस्थामा हाम्रो त आधा मात्र छ। अहिले आएर भारतले केही घटाएको छ। अझै पनि अरु देशले घटाउन सकेको छैन। हाम्रो खराब ऋणलाई एकदमै अस्वाभाविक हो भनेर नहेरी एउटा ‘आर्थिक चक्र’ को उपज हो भनेर हेर्नु बढी सान्दर्भिक हुन जान्छ।

कोभिड भनेको १०० वर्षपछिकै सबैभन्दा ठूलो संकट थियो। लामो समय लकडाउन भएर हामीले मात्र होइन बाँकी संसारले पनि काम गर्न पाएन। यो अवधिमा व्यापार व्यवसाय घाटामा गयो। त्यसअघि त हामीले भर्खर संविधान बनाएर स्थिर सरकार दिने अवस्थामा प्रणाली गएको थियो। त्यो बेलाको बहुमतले सरकार पाँचै वर्ष चल्छ भन्ने ‘कन्फिडेन्स’ पनि सबैलाई थियो। त्यो बेला अर्थतन्त्रले ७/८ प्रतिशतको आर्थिक वृद्धि गर्यो। तीन वर्ष नै हामी ऐतिहासिक उच्च वृद्धिमा गएका थियौं। त्यो बेला अवसरहरु धेरै आए। कयौंले आफ्नो क्षमता बढाए। कतिले नयाँ उद्योग पहिचान गरेर लगानी गरे। त्यसको चक्र पुरा हुन नपाउँदै हामी क्षमताको ३०/४० प्रतिशत पनि काम गर्न नसक्ने अवस्थाको सृजना भयो, कोभिडले। यसले गर्दा ठूलो नोक्सानी सहनुपर्ने अवस्थाको सृजना भयो।

एकैपटक ठूलो ‘ग्याप’ आएपछि समस्या सबैतिर भयो। त्यो बेला हामीले क्षमता विस्तार गर्दा अवस्था ठिकै थियो। तर जब क्षमताअनुसार काम गर्न नपाएपछि चक्र नै अवरुद्ध भयो। दोहोरो अंकको आर्थिक वृद्धिको कुरा गरिरहँदा त्यो खालको संकट आएपछि सबै क्षेत्र समस्यामा पर्ने स्वाभाविक थियो।

कोभिडको संकटपछि पनि ‘रिभाइभ’ ‘भी’ (V) सेप’ मा हुन्छ भन्ने थियो। तर फेरि आएर त्यो हुन सकेन। संसारभरी मूल्यवृद्धि सुरु भयो। अर्थतन्त्रमा उतारचढावहरु आए। खाद्यान्यको मूल्यवृद्धि संसारभर नै भयो। रसिया-युक्रेन युद्धले फेरि संसारलाई अर्को संकट तिर लग्यो। त्यसले नेपालको ‘सप्लाइ चेन’ लाई पनि अवरुद्ध बनाइदियो। हामीले महँगोमा सामान आयात गर्नु पर्यो। फेरि गत वर्ष आएर मूल्य उच्च दरले घट्यो। अगाडि महँगोमा ल्याएको सामानको मूल्य घटेपछि त्यसले उत्पादनमा अर्को खालको समस्या ल्यायो। जसले सामान आयात गरेका थिए उनीहरु समस्यामा परे। धेरै वटा फ्याक्टरले नेपाली अर्थतन्त्रमा असर पारेको देखिन्छ, जसले गर्दा बैंकहरुको खराब ऋण अनुपात बढ्यो।

खराब ऋण अप्रत्यक्ष रुपमा घरजग्गा क्षेत्रमा गएको ऋणका कारण बढेको भन्ने विश्लेषण हुन्छ। तपाईंहरुको बुकमा कुन क्षेत्रले बढी खराब ऋणमा योगदान गरेको देखिन्छ?

पूर्ण तथ्यांक त उपलब्ध छैन, तर सर्सर्ति हेर्दा सबैभन्दा बढी खराब ऋण निर्माण क्षेत्रको छ। यसभित्र सिमेन्ट, डन्डी, निर्माण कम्पनी, यससँग जोडिएका अन्य क्षेत्र पर्छन्। निर्माण क्षेत्रमा समस्या हुनु भनेको त्यहाँ मात्र सीमित हुन् भन्ने होइन। यसको चौतर्फी असर रहन्छ। निर्माण क्षेत्र समस्यामा पर्नुको कारण सरकारी पैसा सबैभन्दा बढी निर्माणमा आउने हो, त्यो रोकिएको छ। त्यसले गर्दा धेरै खालको रोजगारी गुम्यो। रोजगारी नभएपछि सबैभन्दा धेरै उपभोग प्रभावित हुने भयो। उपभोग घट्नुको अर्थ सबै औद्योगिक, कृषि उद्योग तथा व्यवसाय प्रभावित हुनु हो।

निर्माणको काम नभएपछि सिमेन्टको, डन्डीको माग भएन। त्यहाँ पनि ठुलै खराब ऋण देखिन्छ। हार्डवेयरलगायत क्षेत्रमा पनि समस्या आएको छ। त्यहाँ पनि रोजगारी गयो। अर्थात ग्राउन्ड लेभलमै पैसा सुक्यो। जताततै रोजगारी गुमेपछि देशबाट बाहिरिनेको ताँती लाग्न थाल्यो- यसले पनि उपभोग नै प्रभावित गर्यो। धेरै युवा जनशक्ति बाहिरिँदा कृषि क्षेत्रमा काम गर्न मान्छे भएनन्। यसले उत्पादन घटायो। यो सबैले अर्थतन्त्रलाई अप्ठेरोमा पुर्यायो। होटल क्षेत्रमा पनि समस्या आयो। जसरी होटलहरु बढेका थिए, त्यो भरिन पनि थालेको थियो, त्यही बेला कोभिडले समस्या ल्याइदियो। त्यहाँ पनि रोजगारी घट्यो।

उद्योग, व्यवसाय, होटल जताततै ५/७ वर्ष अगाडि जसरी क्षमता बढाइयो, त्यो क्षमता अनुसारको उपभोग नहुने अवस्थाको सिर्जना भएर गयो। उ आफैं समस्यामा परेपछि सरकारको राजस्व मात्र होइन, रोजगारी कटौतीमा पर्यो। उसलाई ऋण तिर्न समस्या हुन थाल्यो। समग्रमा बैंकिङबाट नगद प्रवाह हराएर गयो। सरकारको नयाँ पैसा आउने निर्माण क्षेत्र नै समस्यामा परेपछि समग्र अर्थतन्त्रमा असर परेको हो। अन्य क्षेत्रमा पनि निर्माण क्षेत्रकै असर सञ्चार भएको हो।

निर्माण क्षेत्रले मात्र यति धेरै खराब कर्जा बढायो त?

सबैभन्दा प्रभावित त निर्माण क्षेत्र नै हो। यसपछि साना तथा मध्यम, लघुउद्यम (एसएमइ) क्षेत्र प्रभावित भएको देखिन्छ। यसको कारण भनेको – उनीहरुलाई रिभाइभ गराउनका लागि स्टिमुलस प्याकेज नै दिनुपर्ने थियो, त्यो दिइएन। क्षेत्रगत रुपमा हेर्दा अर्को भनेको होटल तथा पर्यटन नै हो। कृषि क्षेत्रमा पनि अलिकति खराब ऋण दिइएको छ। यातायातमा पनि देखिएको छ। यिनै पाँच/सात वटा क्षेत्रमा खराब ऋण बढेर समग्रमा अरुलाई पनि प्रभावित पारेको अवस्था छ।

एसएमइहरुमा त पैसा तिर्ने क्षमता नै छैन। उनीहरुलाई हामीले पुनर्तालिकीकरण गरिदिइरहेका छौं। यो नगरी नहुने अवस्था पनि थियो। एउटा ठाउँमा पुगेर अर्थतन्त्र सुधार हुन्छ र त्यहाँ एसएमइले गति लिन्छ भन्ने थियो। त्यो भइरहेको छैन।

कोभिड सकिएपछि जसरी बैंकहरुको ऋणको ब्याज दर बढेर गयो त्यसले पनि तिर्ने क्षमता घट्यो। झन्डैझन्डै औसत ब्याज दर १३ प्रतिशतमाथि नै पुग्यो। स्थिर आम्दानी हुनेले त बढेको ब्याज तिर्ने अवस्था भएन नै, किनभने त्यसअघिको ब्याज ११ प्रतिशत हाराहारी थियो। त्यो एकैचोटि बढ्दा त्यसको असर पर्ने भयो। यसले ऋण तिर्ने क्षमतामा दाग लगायो। ब्याज र मूल्य वृद्धिले खराब ऋण बढाउन सहयोगी भूमिका खेल्यो। अर्कोतिर यी कारणहरुले व्यवसायिक ‘कन्फिडेन्स’ पनि घटाइदियो। भर्खरै आएको एक अध्ययनले नेपालको अर्थतन्त्रको ४० प्रतिशतमाथि अनौपचारिक छ। हामीले बीचमा आयातमा प्रतिबन्ध लगाएपछि अवैध आयातले प्रोत्साहन पायो। त्यो भइरहँदा एउटा समय व्यापारको चक्र प्रणालीभन्दा बाहिर गयो। अब आयात प्रतिबन्ध खारेज गरेपछि पनि त्यो अवैध कारोबार प्रणालीमा आइसकेको छैन।

अर्को मुख्य कारण भनेको सहकारी पनि हो। व्यापार व्यवसायको मुख्य केन्द्र सहकारी पनि बनेको थियो। ठूलो ठूलो सहकारी बन्द हुँदा निक्षेपकर्ताहरुले पैसा नपाउने अवस्था बन्यो। त्यो पैसा फिर्ता नआउने भयो। र, त्यहाँ भएको ठूला लगानी पनि विशेषगरि रियलइस्टेटमा छ। त्यसले पनि पैसाहरु ‘ब्लक’ गरिदियो। त्यहाँ तरलता नभएपछि प्रणालीभित्र पैसा आउन सकेन। बढी ब्याजको लागि गएको पैसा फिर्ता नै नहुने अवस्था बन्यो। रियलइस्टेटको खरिदकर्ता नहुँदा ठूलो धनराशि त्यहीँ स्थिर भएर बस्यो। समस्याको जरा एउटा मात्र छैन, धेरै वटा कारणहरु छन्।

तपाईंले खराब ऋण बढेका धेरै वटा कारणहरु दिनु भयो। अन्य देशसँग तुलना गरेर हामी कममै छौं भनेर आशावादी कुरा पनि गर्नु भयो। तर, महत्त्वपूर्ण कुराहरु मिसिङ भएजस्तो लाग्यो। खराब ऋण माथि उक्लिन नदिन केन्द्रीय बैंकले ब्याजको १० प्रतिशत तिरे पुनर्संरचना/पुनर्तालिकीकरणको सुविधा दिएको छ। हाम्रो खराब ऋण अन्य देशसँग तुलना गर्दा कमै छ। तर एक वर्ष अगाडि र अहिले शतप्रतिशतले बढेको छ। यो त अत्यासलाग्दो वृद्धि हो। केन्द्रीय बैंकले सुविधा नदिएको भए १० प्रतिशत माथि पुग्थ्यो भन्ने विश्लेषण सत्यको कति नजिक छ?

पक्कै पनि सजग हुनुपर्ने अवस्थामा हामी छौं। अन्य देशको भन्दा कम छ भनेर सन्तोष मान्नु पर्छ मैले भनेको होइन। समस्या छैन भनेको होइन, समस्या छ। समस्या कुन स्तरको हो भन्ने कुरा हो। बढेको कारण मैले भनिहालेँ। अब समाधानतिर पनि जान थालेको छ। जस्तो खराब ऋण बढ्नुको एउटा कारण ब्याज थियो- त्यो घट्ने ‘ट्रेण्ड’ मा गइसकेको छ। २०१९ मा जति थियो त्यो स्थितिमा पुगेका छौं। आजको अवस्था हेर्दा त्यो ब्याज अझै घट्ने नै देखिन्छ। यसले निश्चित क्षेत्रमा सहयोग नै पुर्याउँछ।

म अघिल्लो प्रश्नको उत्तरमा प्रष्ट हुन चाहेँ। केन्द्रीय बैंकले सुविधा नदिएको भए १० प्रतिशत माथि पुग्थ्यो भन्ने विश्लेषण सत्यको कति नजिक छ?

पक्कै पनि त्यस्तो नहोला। अरु देशसँग तुलना गर्दा हाम्रो कम नै छ। दक्षिण एसियाको माथि छ, त्योभन्दा हाम्रो कम छ भनेर राम्रो भनिएको होइन।

अझ प्रष्ट हौं। राष्ट्र बैंकको सुविधाले हाम्रो खराब ऋण दबिएको मात्र न हो?

दबाएको भन्न मिल्दैन। अहिले पनि किन साढे तीन प्रतिशत माथि देखाउनुपर्ने थियो र? घटाएर देखाएको भए भइहाल्थ्यो नि।

सुविधा नदिएको भए!

सुविधा त संसारभरी नै दिइएको छ। हाम्रोमा मात्र होइन। अरुतिर त अझ जनतालाई पैसा नै दिइएको थियो। व्यापार व्यवसाय जोगाउन पैसा दिइएको थियो। हाम्रोमा त मौद्रिक पक्षबाट न सुविधा दिएको हो। हामीले हेर्नु पर्ने कुरा के हो भने- हामीले जुन हिसाबले ऋण दियौं, त्यो ऋण दिँदाको कन्डिसन जुन थियो, ऋण लगानी भएपछि अवस्था फेरियो। उदाहरणका लागि हामीले कुनै एउटा ट्राभल एजेन्सीलाई ऋण दियौं।

त्यो ऋण दिँदा उसको कमाइ पनि ठिक थियो, उसको व्यवसायले पनि राम्रो गरिरहेको थियो, उसक नगद प्रवाह पनि ठिक थियो। हामीले ऋण दिँदा सबै कुरा हेरेर नै दिएका थियौं। तर, त्यसको तीन/चार वर्षपछि के भयो भने- उसको आम्दानी आफैं हराएर गयो, व्यवसाय पनि चल्न छाड्यो। उसले कमाइ हुँदा त बैंकको पैसा तिरिरहेको थियो। बैंकले पनि राम्रो देखेरै लगानी गरेको थियो। अब परिस्थिति बदलियो। यो बेलामा खराब ऋण देखाएर, ऋण उठाउन लिलामी गरेर जानु ठिक कि, त्यसलाई समय दिनु राम्रो हो? भोलि सम्भावना भएको कुरालाई त यहाँ मात्र होइन बाहिर पनि जोगाउने प्रयास भएका छन्। रिभाइभ गराउनु त बैंकको दायित्व पनि हो। जोगाएर लैजाँदा बैंकलाई, उसलाई र राज्यलाई पनि फाइदा हुन्छ।

अब बीचमा राम्रो साइकल आयो भने त त्यो क्षेत्रले राम्रो गरिहाल्छ। सानो-सानो ऋणीहरुले राम्रो गरिहाल्छन्। त्यसकारण खराब ऋण दबाउने भन्दा पनि समयअनुसार अगाडि बढेर हात समातेको अवस्था हो। रिभाइभ गरेको प्रक्रियाका रूपमा यसलाई बुझ्नु पर्छ। हो, अब यो समय कति लामो जान्छ भन्ने चाहिँ प्रश्न हो।

आउँदो त्रैमास वा त्यसभन्दा अर्को त्रैमासमा अहिलेको समस्या समाधान भएर राम्रो होला भन्ने टाढा-टाढासम्म देखिँदैन। ब्याज घटेपछि ‘कन्फिडेन्स’ आउँछ भन्ने थियो, अब त्यो पनि देखिएन। यो साइकल लम्बिने, राष्ट्र बैंकको सहुलियतले मात्र जोगाउने भन्ने सधैंभरी त हुँदैन। एउटा विन्दुमा त रोकिनु पर्ला। यतिसम्म खराब अवस्था आउन सक्छ भनेर बैंकिङ क्षेत्रले केही प्रक्षेपण गरेको छ?

अहिलेसम्मको अवस्था विश्लेषण गर्दा- भूँइचालोपछि पनि अर्थतन्त्रले ‘बाउन्स ब्याक’ गरेकै हो। २०७२ मा हाइड्रोपावरको धेरै परियोजना प्रभावित भएको थियो। त्यो बेला पनि समस्याबाट बाहिर आउन सकिँदैन कि भन्ने पनि थियो। तर, भएन त्यस्तो। त्यो भनेर मैले समस्या खासै छैन भन्ने खोजेको होइन। एकपटक सुरु भएको समस्या कतिसम्म चल्छ भन्ने थाहा हुँदैन। पछिल्लो समय मौद्रिक क्षेत्र सुधार भएको छ। अहिले बैंकहरुसँग ५०० अर्ब हाराहारी पैसा छ। यसमा खास भूमिका सरकारको छ -अर्थतन्त्रलाई समस्याबाट बाहिर ल्याउने भूमिका सरकारको हो। कति छिटो उसले काम गर्छ भन्ने हो।

मौद्रिक नीति पक्षबाट त धेरै सुधार भएको छ। विदेशी मुद्राको सञ्चिति ऐतिहासिक स्तरमा बढेको छ। रेमिटेन्स आइरहेको छ। पर्यटन सुधार भएर गएको छ। त्यसभन्दा बाहेक अन्य सहयोगी क्षेत्रहरु सूचना प्रविधिमा पनि राम्रो भएर गएको छ। अब कहाँनेर सुधार बाँकी रह्योभन्दा- अब सरकारले एउटा नीति ल्याएर मुख्य खालको गतिविधि गराउने हो भने त्यसले चाहिँ पक्कै पनि सुधारतर्फ लैजान्छ।

तपाईं देख्नु हुन्छ- छिट्टै नै सुधारको बाटो समात्छ भन्ने?

विस्तारै हुन्छ। आजभन्दा एक/डेढ वर्ष अगाडि के थियो भने- उच्च ब्याज दर थियो। यसले ऋण भुक्तानीमा समस्या थियो। यो ब्याज बजारका कारणले नै बढेको थियो। अहिले आएर बाहिर पनि ब्याज घटाउनेतिर नै गएका छन्। यसले पक्कै सुधार होला। भारतमा उच्च आर्थिक वृद्धि भइरहेको छ। त्यसको राप हामीलाई पनि पर्ला। यो सबै भनिरहँदा हामी सजग चाहिँ हुनुपर्छ।

अहिले हाम्रो सबैभन्दा बढी खराब ऋण निर्माणसँग सम्बन्धित छ। निर्माण क्षेत्र सबैभन्दा बढी आश्रित सरकारसँग छ। सरकारले त्यो क्षेत्रलाई प्राथमिकता दिएर रभाइभ गराउने हो भने समस्याको समाधान त टाढा छैन नि, हैन र?

तुरुन्तै अवस्थामा सुधार हुन्छ भन्ने मलाइ लाग्दैन। समस्याले जसरी समय लगायो, सुधारले पनि समय लिन्छ। पक्कै पनि समस्या छ। अब यो समस्या अझ कति ठूलो हुने/नहुने सरकारको आगामी नीतिले नै फरक पार्छ। अब दिन अझै चुनौतीपूर्ण नै देखिन्छ। अहिले हामी जसरी लिलामीमा गइरहेका छौं त्यसको दबाब अर्थतन्त्रमा रहन्छ। रियलइस्टेट क्षेत्र रिभाइव हुन यसले अवरोध गर्छ। विस्तारै समय दिएर अगाडि बढ्नु पर्छ।

अर्थात बैंकहरुले ‘खराब दिन’ देख्न अझै बाँकी छ?

खराब दिन त हामीले देखिनैरहेका छौं नि। २४ प्रतिशतसम्मको रिटर्न अन इक्विटी (लगानीमा प्रतिफल- आरओइ) आज ८ प्रतिशतको हाराहारीमा आएको छ। यो पनि खराब दिन नै हो। व्यापार व्यवसायमा परेको असरकै कारणले यो खराब दिन आएको हो। नेपालको आधुनिक बैंकिङको इतिहास २०४१ लाई मान्ने हो भने पनि आज ४० वर्षको भइसकेको छ। यो ४० वर्षमा सबैभन्दा चुनौतीपूर्ण अवस्था अहिले नै आएको हो। बाह्य र आन्तरिक दुवै कारणले चुनौती भरिएको हो। यसबाट विस्तारै बाहिर आउन हामीले काम गर्नु पर्छ। समस्या भयो भनेर निराश हुने हो भने समस्या अझ बढेर जान्छ। त्यसैले त्यसलाई हेन्डल गर्ने हिसाबले, अलिक फरक हिसाबले हामीले काम गर्नुपर्ने समय आएको छ।

२/३ महिना नै नतिजा आउँदैन। नेपालको अर्थतन्त्र निक्कै सानो छ। त्यसैले धेरै समय लाग्छ सुधार गर्न भन्ने पनि होइन। एक वर्ष अगाडि नै हामी तरलता सुधार हुन्छ भन्ने नै लाग्दैन थियो। कर्जा-निक्षेप अनुपात (सीडी रेसियो) ९० प्रतिशत हाराहारी थियो- पैसा कहाँबाट आउँछ भन्ने जस्तो लाग्थ्यो। खत्तमै भयो भन्ने खालको अवस्था थियो।

बजार सानो छ। ३/४ सय अर्ब यताउती हुनेबित्तिकै ठूलो असर देखिन्छ। आज हाम्रो सीडी रेसियो ८० प्रतिशत हाराहारीमा छ। अर्को ३/४ सय अर्बको माग हुने बित्तिकै फेरि अवस्था अर्को हुन जान्छ। अहिलेको समय अलिक सजग भएर जानै पर्छ। यो सजगता अपनाउँदा अलिकति आशावादी भएर पनि जानु पर्छ।

तपाईंले ब्याज दर घट्ने बाटोमा छ, यो घटेपछि बजारमा ‘कन्फिडेन्स’ बढेर जान्छ भनेर सार्वजनिक रुपमा भनिरहनु हुन्थ्यो। तपाईंले भनेको एउटा मिल्यो एउटा मिलेन। ब्याज घट्यो तर पनि बिजिनेस कन्फिडेन्स किन बढेन?

मेरो पनि प्रश्न त्यही नै हो। एक-डेढ वर्षअघि भनिन्थ्यो- बैंकहरुले ब्याज बढाइरहे। ब्याज घटाए भने सबै राम्रो हुन्थ्यो भनिन्थ्यो। अहिले आएर ब्याज घट्दा पनि उहाँहरुको मनोविज्ञानमा सुधार देखिएको छैन। मलाई लाग्छ, बीचमा अनौपचारिक अर्थतन्त्र मौलायो त्यो बेला उहाँहरुको उधारो बढ्यो र त्यो उठेन। त्यसले गर्दा कन्फिडेन्स उक्सिन सकेन। उहाँहरु अहिले नगदमा व्यापार गर्ने अवस्थामा पुग्नु भएको छ। नगदमा मात्र कारोबार हुनुको अर्थ त व्यापार खुम्चिनु नै हो। पैसा दे सामान लैजा भन्दा बिक्री घट्ने भयो।

हामीले जुन आशामा उद्योग लगायौं, क्षमता बढायौं त्यसको आधा मात्र साइकल अगाडि बढ्यो र बीचमा रोकियो। त्यसले गर्दा नियमित काम गर्न पनि गाह्रो हुन गयो। यसले कन्फिडेन्स घट्यो। अर्को मुख्य कारण चाहिँ- अर्थतन्त्र समस्यामा पर्दै गएपछि नेगेटिभ न्यारेटिभ बन्न थाल्यो र मान्छेहरु थप निराश भएर पलायन हुन थाले। कोभिडबाट बाहिर आउँदै गर्दा चाहिँ उपभोग बढाउने समय आउँदा मूल्यवृद्धि बढ्यो। यसले मान्छेहरुको उपभोग प्रवृत्तिमै परिवर्तन भयो। धेरै कुराले कन्फिडेन्समा ह्रास आएको हो।

त्यतिमात्र होइन होला। यो अवधिमा एकैचोटि धेरै कुराहरु पनि भए नि- चालु पुँजी कर्जा नीति आयो, जग्गा कित्ताकाट रोकियो!

हो, कतिपय नीतिगत कुराहरुले पनि कन्फिडेन्स घटाउनलाई मद्दत गरेको छ। कित्ताकाटले रियलइस्टेट क्षेत्रलाई पक्कै असर गरेको छ। त्यसबाहेक थुप्रै खालका नीतिहरुले पनि असर गर्यो। यो बीचमा विश्वव्यापी रूपमा पनि थुप्रै घटनाहरु भए। रसिया-युक्रेन युद्धले आपूर्ति व्यवस्थालाई नै खण्डीकृत गरिदियो। मूल्यवृद्धि बढ्यो। विश्वयुद्धकै अवस्था सिर्जना भयो।

हामीले अलिक बढी समस्यामै कुरा गर्यौं। सुधारको कुरा गर्दा चाहिँ अब कुन विन्दुबाट हुन थाल्ला?

सरकारले सबैभन्दा पहिले खर्च नै गर्नु पर्छ। अहिले हराएको कन्फिडेन्स उकास्नका लागि केही नीतिगत काम गर्नै पर्छ। तुरुन्त नै गर्नु पर्ने चाहिँ – प्रत्यक्ष वैदेशिक लगानी (एफडीआइ) ल्याउन जे गर्नु पर्छ त्यो सबै काममा सहजीकरण। एक सूत्रीय एजेण्डा नै एफडीआइ भित्र्याउने हुनु पर्छ।

आर्थिक कूटनीतिमा हामी फोकस हुनु पर्छ। दुईवटा अन्तर्राष्ट्रिय एयरपोर्ट बनेको छ। यसले व्यापकरूपमा आर्थिक क्रियाकलाप बढाउँछ। त्यो क्रियाकलाप बढ्ने भनेको बाहिरबाट पर्यटक ल्याएर हो। हामीले भारतसँग मात्र कुरा मिलायौं भने त्यो सफल हुन्छ।

केही मेगा प्रोजेक्टमामा तत्काल काम थाल्नु पर्यो। यसले आर्थिक क्रियाकलाप बढाउन थालिहाल्छ। नियमित सोच मात्र नराखी, तत्कालै प्रभाव देखिने अस्वाभाविक खालको परियोजना अगाडि बढाउनु पर्छ। मानौं कुनै रणनीतिक सडकलाई नै अगाडि बढाइयो भने पनि नेपालको सिमेन्ट उद्योगहरुले काम पाइहाल्छन्। त्यसले गतिविधि बढाउन मद्दत गरिहाल्छ। नेपालका उद्योगहरुको क्षमता उपयोग हुने गरी परियोजना ल्याउनु पर्छ। एक-डेढ वर्षको सोच राखेर हामी अगाडि बढ्यौं भने सुधार हुन्छ। निजी क्षेत्र त अवसरको खोजीमा हुन्छ। सरकारले केही गतिविधि गर्यो भने निजी क्षेत्र अगाडि आइहाल्छ, त्यसले मनोबल बढाइहाल्छ।

समस्या गहिरिएर गएको छ। त्यसले गर्दा आजको भरै नै सुधार हुन कठिन छ। तर अलिकति योजना बनाएर, सुझबुझपूर्ण हिसाबले, रणनीति बनाएर गयौं भने समाधान गर्न सकिन्छ। अहिले बैंकहरुसँग पैसा छ। ब्याज घटिरहेको छ। सरकारले केही गतिविधि गर्यो भने त निजी क्षेत्रले पैसा प्रयोग गर्न थालिहाल्छ। बैंकिङ क्षेत्रले आर्थिक क्रियाकलाप बढाउन मद्दत गर्ने हो। तर, बेलाबेलामा यही क्षेत्रको मनोबल घटाइदिने काम सरकारबाट भइरहेको छ। साझेदार बनाएर, बैंकिङ क्षेत्रलाई बाहिर देखाएर जति पनि अवसरहरु छन् त्यसलाई ल्याउनु पर्छ भन्ने हिसाबले सोच्नु पर्छ।

ग्रीन इनर्जीको सम्भावना भएको नेपालका लागि पैसा भित्र्याउन गाह्रो होइन। तर त्यसका लागि नीतिगत कामहरु गर्नु पर्यो। अनुमान योग्य नीति नियम हुनु पर्यो।

खराब ऋण समाधानको कुरा गरौं, वर्ष दिनमै शतप्रतिशतले बढेको छ। अझै बढ्ने सम्भावनाको कुरा तपाईंले गर्नु भयो। गाह्रो पो देखिन्छ त?

अब हामी नीतिहरुमा स्पष्ट हुनु पर्छ र रणनीतिक हिसाबले अर्थतन्त्र सुधारतर्फ लाग्नु पर्छ। अर्थतन्त्र सुधार भएपछि खराब ऋण त के समस्या भयो र, त्यो पनि राम्रो भएर जान्छ। एफडीआइ ल्याउन हामीले काम गर्नै पर्छ। कन्ट्री रेटिङ, हेजिङमा काम गर्नु पर्छ। ठूला परियोजनाहरु एकै पटक थाल्नु पर्छ। आन्तरिक उत्पादन बढाउनतिर काम गर्नु पर्छ। सरकारले ऋण लिएर भए पनि पूर्वाधार क्षेत्रमा खर्च गर्नु पर्छ।

महत्त्वपूर्ण कुरा चाहिँ अब हामी- सम्पत्ति पुनर्निर्माण कम्पनी (एसेट रिकन्स्ट्रक्सन कम्पनी) खोल्नु पर्छ। बाहिरतिर पनि यो छ। ऐनको व्यवस्था गर्नु पर्छ। धेरै पहिला पनि यसका बारेमा छलफल भएको थियो। त्यतिबेलाको छलफलमा यो चाहिँदैन भन्ने कुरा पनि भएको थियो। तर, आज आएर हेर्दा त्यो आवश्यक भयो कि जस्तो लाग्छ।

खराब ऋण बढ्दै जाने र बाह्य अवस्था पनि यस्तै भइरहने हो भने बैंकहरुको फोकस नयाँ ऋण विस्तारमा भन्दा पनि डुबेको ऋण उठाउने (रिकभरी) मा मात्र हुन जान्छ। रिकभरीमा मात्र बैंकहरु लागे भने आर्थिक वृद्धिमा सघाउने गरि ऋण विस्तार गर्न असमर्थ हुन्छन्। सरकारले यसमा निकास दिनै पर्छ।

कम्पनी खोल्न अलिकति समय लाग्ने हो भने एसेट रिभाइवल फण्ड (एआरएफ) मा जान सकिन्छ। बण्ड जारी गरेर व्यवस्थापन गर्नतिर दिनु पर्छ। यो विशेष खालको औजार निश्चित समयका लागि दिँदा यसले निकास दिन्छ पनि। यसमा बैंकहरुले, बाहिरका निकायहरुले लगानी गर्न सक्छन्। बैंकभन्दा बाहिर त्यो सम्पति ल्याएर रिभाइभ गराउन सकिन्छ। त्यससँगसँगै रिकभरीतिर जाँदा बैंकले व्यवसाय गर्न पाउँछन्।

बैंकलाई रिकभरीबाट बाहिरको काम लगाउने हो भने एसेट रिकन्स्ट्रक्सन कम्पनीमा जानै पर्छ। त्यसका लागि छलफल गर्न आवश्यक छ। हिजो एउटा सन्दर्भमा पर्दैन भन्ने थियो होला, आज अवस्था फरक भइसकेको छ।